Человек который изменил все или «Мы наш, мы новый мир построим...» Часть II

Часть II. Первая часть здесь.

Содержание

Малышка на миллион или «Циник это человек, знающий цену всему и не ценящий ничего»

Но прежде чем переходить к тому, как не просто возрождали – а полностью меняли Голден Стэйт и вместе с ним так или иначе всю Лигу, начнем с основ и подробно разберем, как устроен бизнес и финансы внутри НБА.

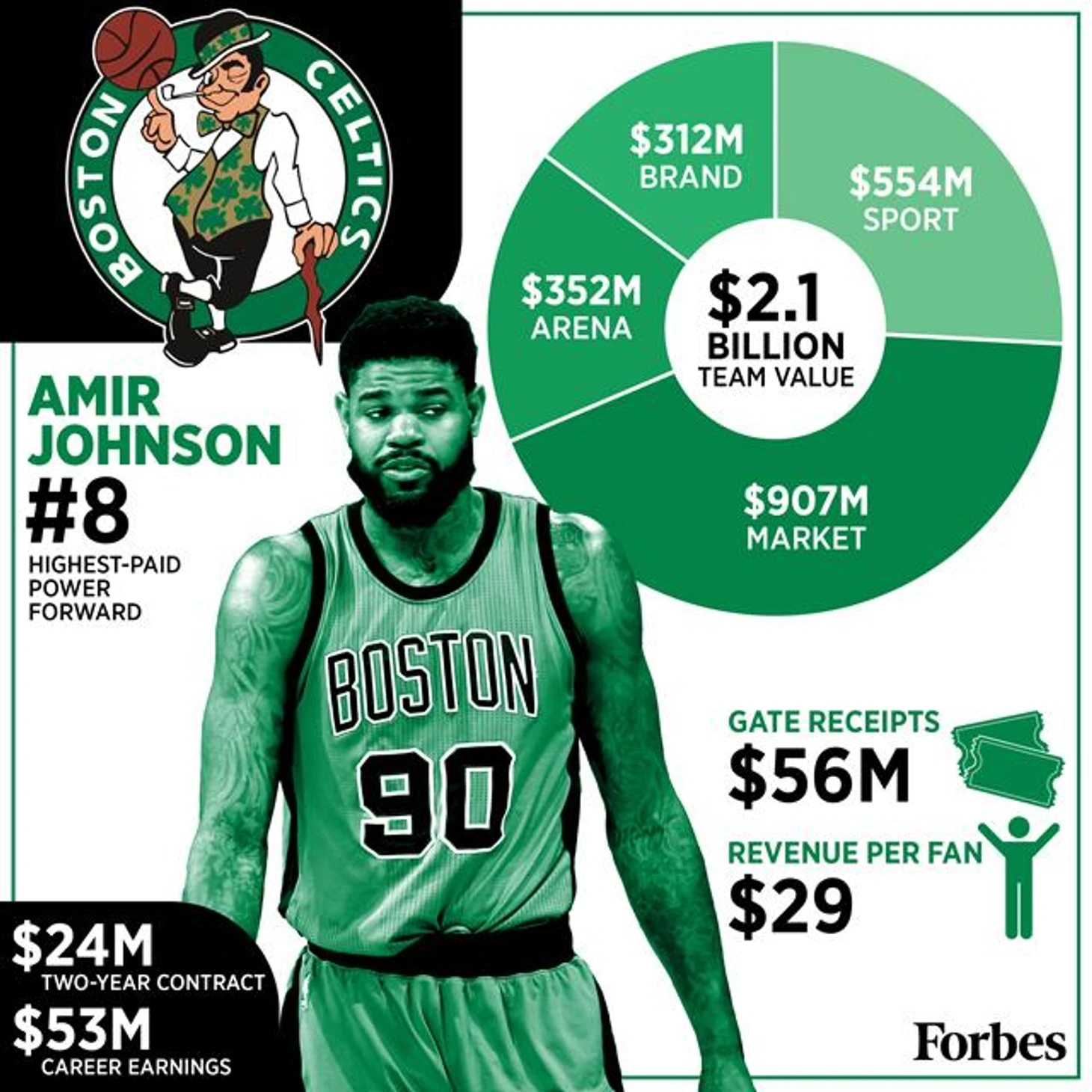

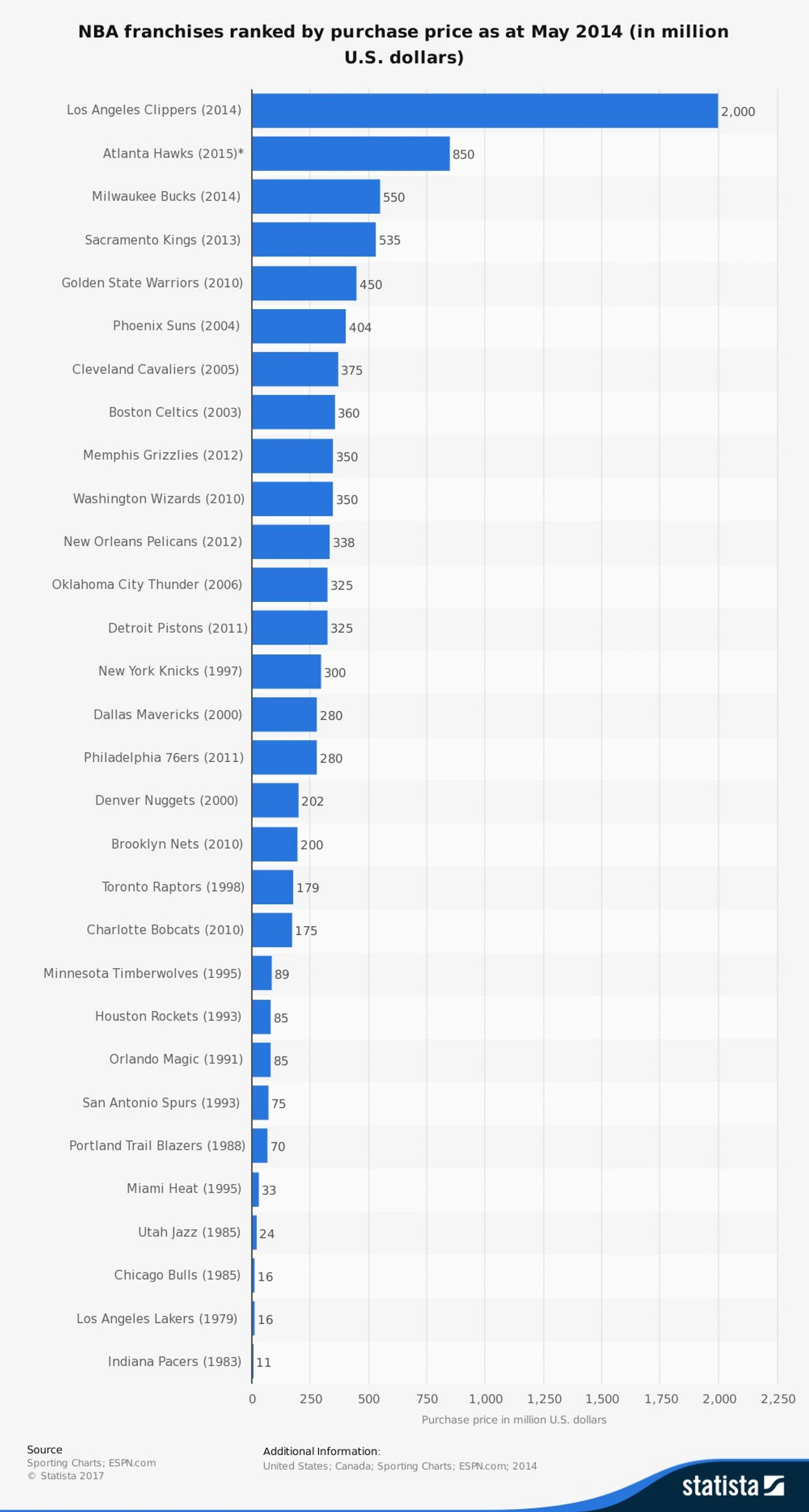

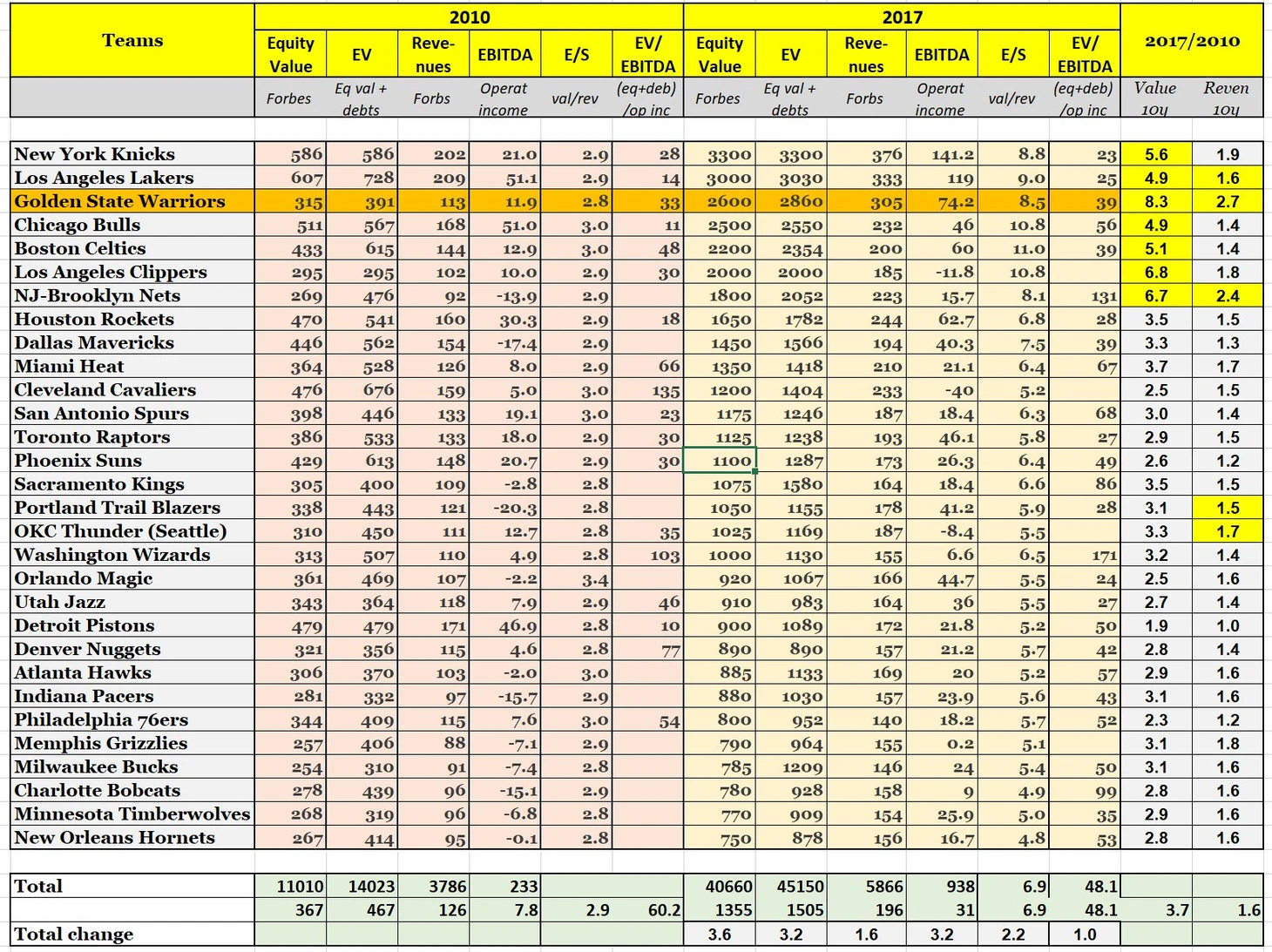

Начнем с самого главного – со стоимости команд. Так или иначе, все в мире сводится к конечной цене чего-либо – и любого бизнеса это касается в первую очередь. Капитализация – смысл работы любой компании, и в НБА, в общем, все то же самое. Единственная проблема – франшизы НБА это частные организации, не имеющие никаких официальных котировок, плюс это настолько редкий и штучный товар, их всего в мире 30 штук и они достаточно редко меняют собственников, в год в среднем происходит менее 1 сделки. К тому же, они имеют массу уникальных признаков и обстоятельств, как-то состав и сила самой команды, ее перспективность, сила организации в целом, ее рынок, ее арена, ее различные контракты и соглашения, ее финансовое состояние, ее фанатская база и прочее и прочее, поэтому внятно оценивать текущую стоимость команд по имеющимся сделкам и корректировкам к ним нереально сложно и в какой-то степени даже бессмысленно.

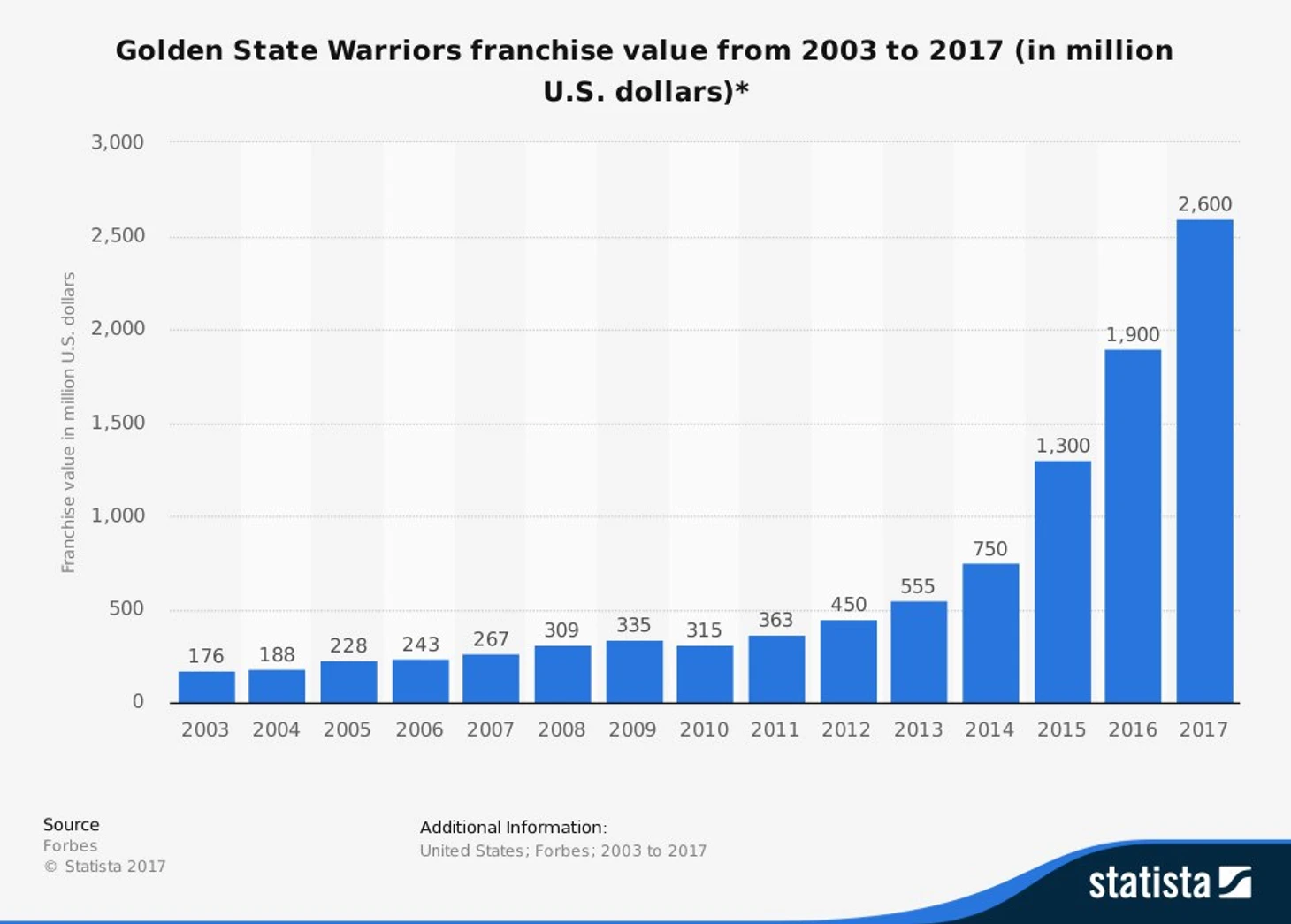

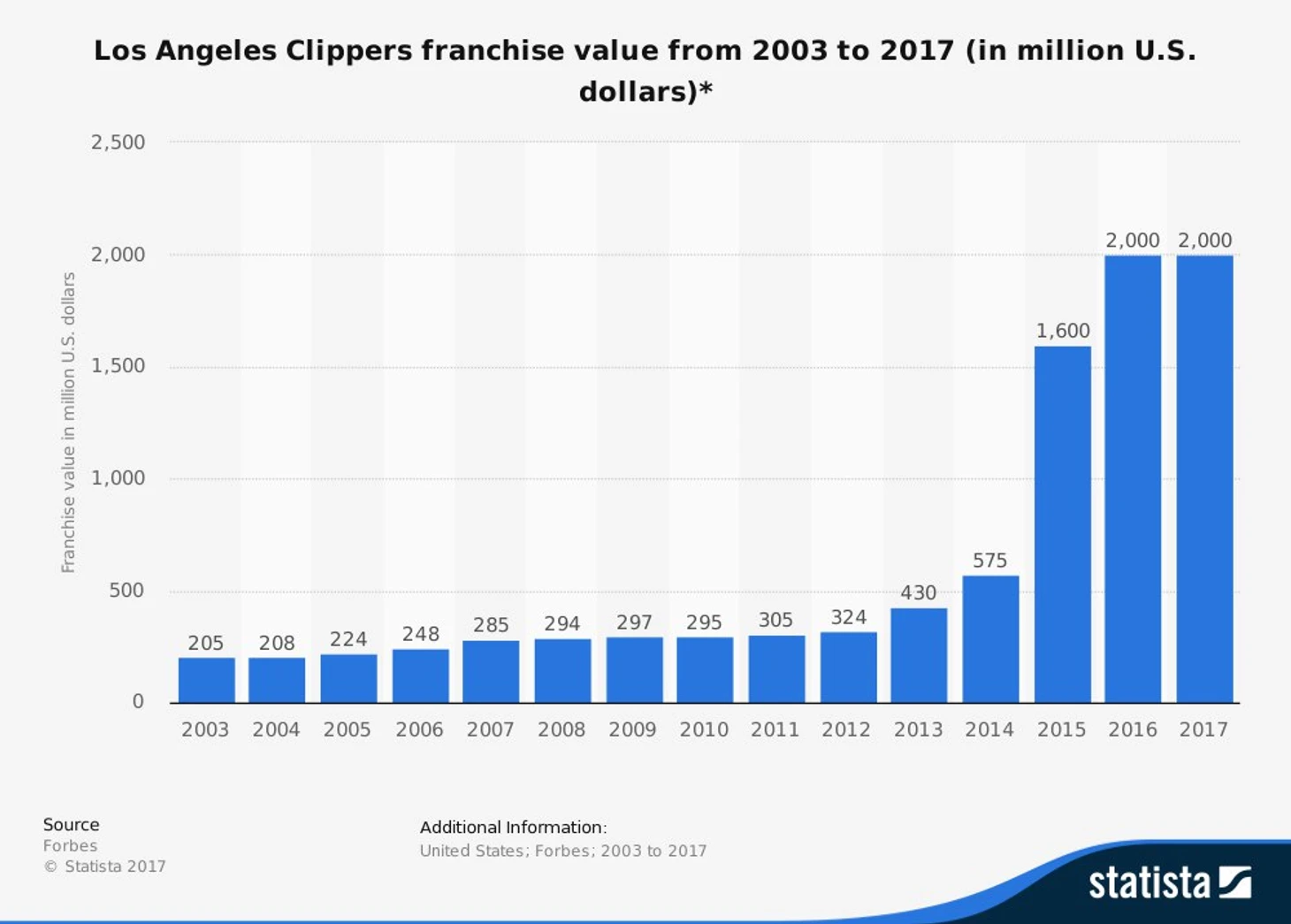

Однако Forbes, известный тем, что пытается оценивать все подряд, даже настолько неисчисляемое как личное богатство отдельных людей, взялся и за эту задачу и уже 2 десятилетия худо-бедно ее как-то решает. По крайней мере, еще ни одна команда не была продана дешевле, чем ее оценил Форбс – правда сильно дороже примеры были и Голден Стэйт один из таких примеров – в 2010 Форбс оценил команду в 315 млн. долларов, но Лэйкоб с Губером столкнувшись с конкуренцией в лице одного из богатейших людей мира – Ларри Эллисона (который уже дал имя своей компании арене ГС) и боясь проиграть человеку, для которого и миллиард не особо большие деньги выложили аж 450 миллионов – то есть почти в 1.5 раза выше оценки Форбс. Каково было последнее предложение Ларри на аукционе мы уже никогда не узнаем, он был закрытым, но сейчас можно только порадоваться, что победил в итоге не он (хотя большинство фанатов ГС болели тогда именно за него - но как уже много раз выяснялось просто большие деньги в НБА мало что решают).

Сейчас Форбс оценивает команду уже в 2.6 млрд. – в 8.2 раза больше чем в 2010 году и почти в 6 раз больше чем они тогда заплатили. Такой колоссальный рост (35% в год в среднем на протяжении 7 лет) конечно во многом связан с большими успехами самого Лэйкоба и его команды – но далеко не только - поэтому нужно постараться понять, как эти цифры в итоге получились и от чего они зависят.

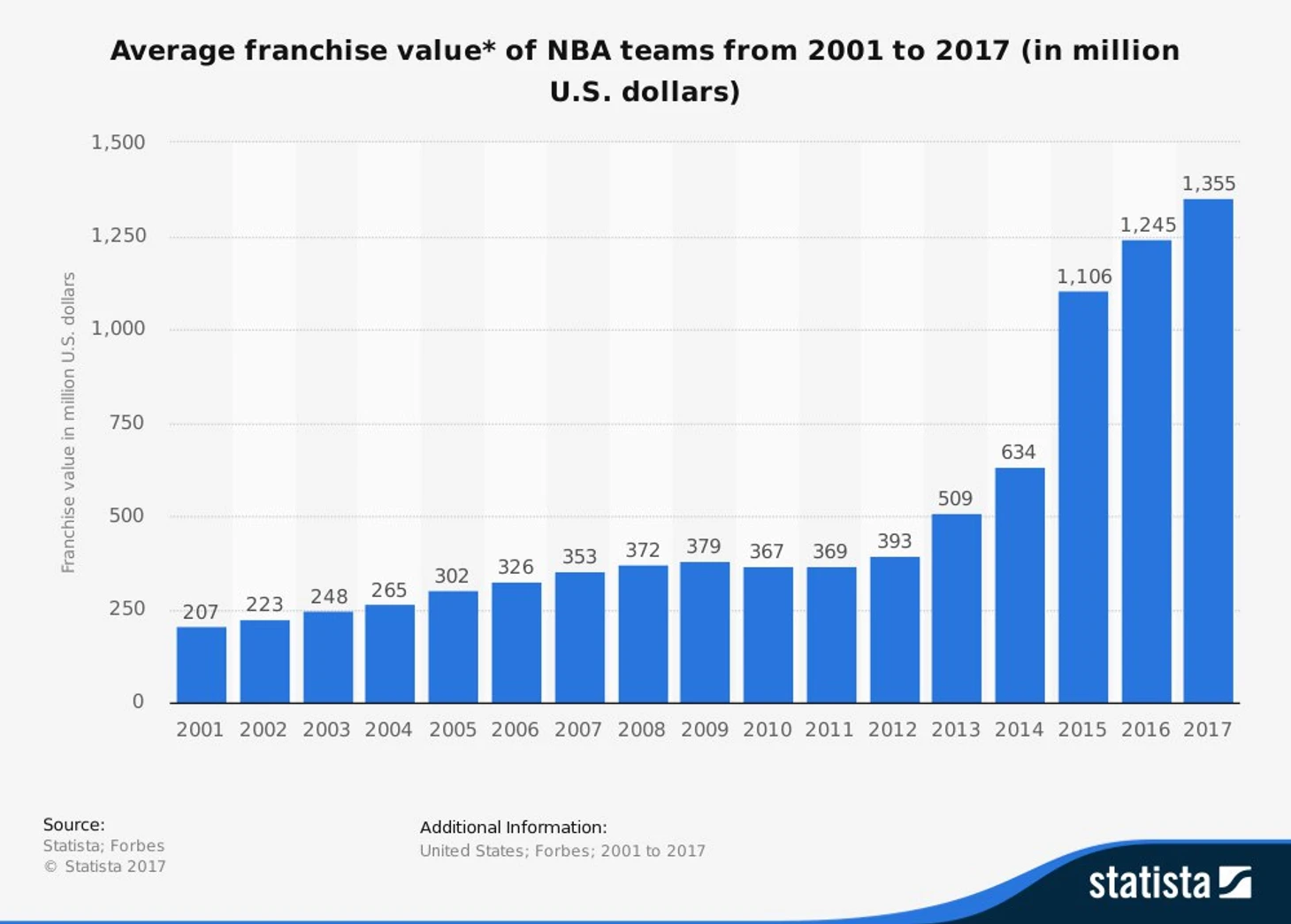

Как мы видим в нулевых годах – вплоть до 2012 года средняя стоимость команд менялась не сильно – в среднем менее 6% в год. В периоде с 2008 по 2011 она не выросла вообще, даже чуть упала. Причин было много, например:

1) все больше и больше команд становились убыточными – в сезоне 2010 года сразу 17 из 30 команд имели отрицательный операционный доход, а сама Лига зафиксировала общий убыток в 300 млн.

2) НБА стабильно в нулевых терял рейтинги (середина нулевых и все эти финалы с САС была самым неинтересным периодом в истории НБА) и до начала десятых с появлением суперкоманды в Майями ситуация особо не менялась

3) игроки по-тогдашнему СВА имели достаточно много власти, плюс 57% прибыли, и постоянно диктовали свои условия владельцам, а потолок был слишком мягким, т.к. налог составлял всего 100% - соответственно игроки часто продавливали хозяев платить выше потолка и подталкивали команды к убыткам

4) было очень много неэффективных команд – например, даже богатейшие Никс назаключали столько ужасных контрактов, что имели убытки в районе минус 140 млн. долларов – и команд с подобным менеджментов тогда было немало

5) американская экономика еще не отошла от экономического кризиса 2008 года, что отражалось на доходах лиги и на оценке любых активов – от частных домов до баскетбольных команд.

В результате всего этого кризиса и постоянных убытков, которые не все владельцы могли себе позволить, в 2010-2011 годах очень много команд было выставлено на продажу – по слухам практически половина лиги. 8 команд в итоге нашли себе новых владельцев в течение 2010-2012 гг. – хотя те же Пеликанс и Гриззлис не могли найти достаточно долго, и первым потребовался для этого Энтони Дэвис. Правда главной причиной продажи Уорриорз были не убытки команды (их особо и не было), а налоговые претензии на 160 млн. долл. к бывшему владельцу за его дела в лихих 90-х, в результате чего ему пришлось выставить ее на продажу (не удивлюсь, если те доблестные работники налоговой службы тоже фанаты Уорриорз и теперь считают себя героями)).

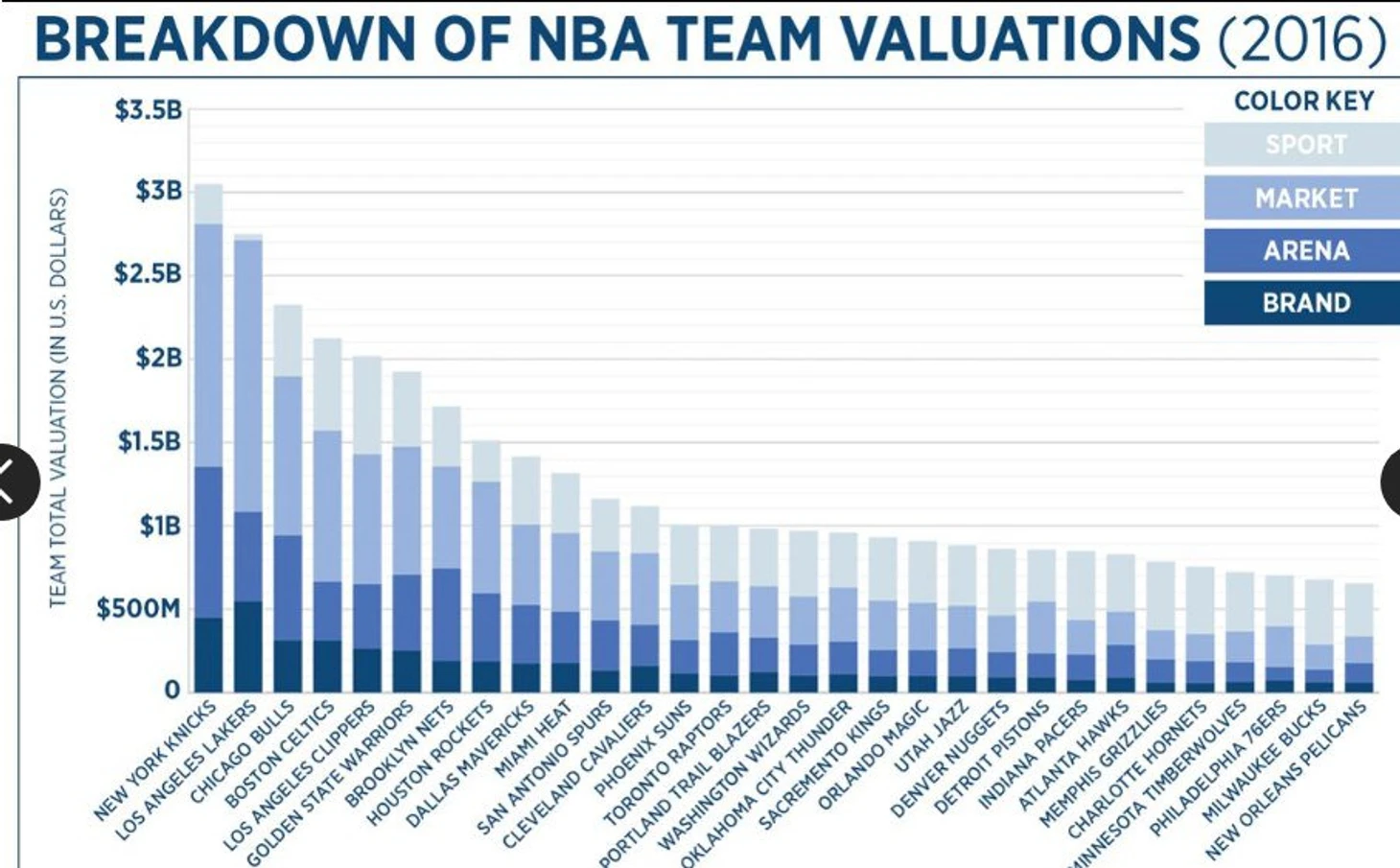

Как оказалось позднее 2010 год был идеальной точкой для покупки команды НБА. Они стоили относительно дешево – 300-400 млн., а Лига была накануне космического взлета – просто мало кто тогда это видел, но тот же Лэйкоб, как опытный специалист по растущим рынкам и перспективным компаниям, это понимал – насколько ГС тогда все же недооценены. Иначе вряд ли вложил, по сути, все свои деньги в этот проект, с такой как казалось большой премией к оценкам Форбса. И уже начиная с 2012 года ситуация в Лиге развернулась на 180% и стоимость франшиз стала улетать просто в космос. За 5 лет стоимость средней команды выросла более чем в 6 раз, или в среднем на 28% в год (почти в 5 раз быстрее, чем она росла в 2001-2011) и достигла в 2017 году 1355 млн. долларов, увеличившись буквально на миллиард относительно периода 2007-2010 гг.

Для анализа причин и факторов этого роста изучим следующие данные – динамику различных показателей за 10 лет - с 2007 по 2017 год.

Что из всего этого наиболее обращает на себя внимание?

Во-первых, и в 2007 и в 2017 – спустя 10 лет и массу перемен, коэффициент EV/EBITDA составлял 48 и совершенно не изменился (а в 2010 на фоне падения прибыльности до минимума составлял аж 60). Что это значит? Коэффициент EV/EBITDA показывает относительную стоимость того или иного бизнеса. Для публичных компаний чаще используют более простой и понятный коэффициент P/E чтобы понять насколько компания недооценена или переоценена или насколько инвесторы высокого мнения о перспективах, менеджменте и общем качестве той или иной компании, однако P/E слишком грубый показатель и много чего не учитывает – и искажается вследствие структуры капитала, неоперационных расходов и т.д. EV/EBITDA более корректный и используется обычно при оценке частных компаний, например инвестбанкирами, PEVС фондами и т.д. Причем нормальным коэффициентом для частных компаний является диапазон от 5 до 10 – то есть примерно 10 размеров годовой фактической (а не бухгалтерской) прибыли можно заплатить за хорошую перспективную компанию.

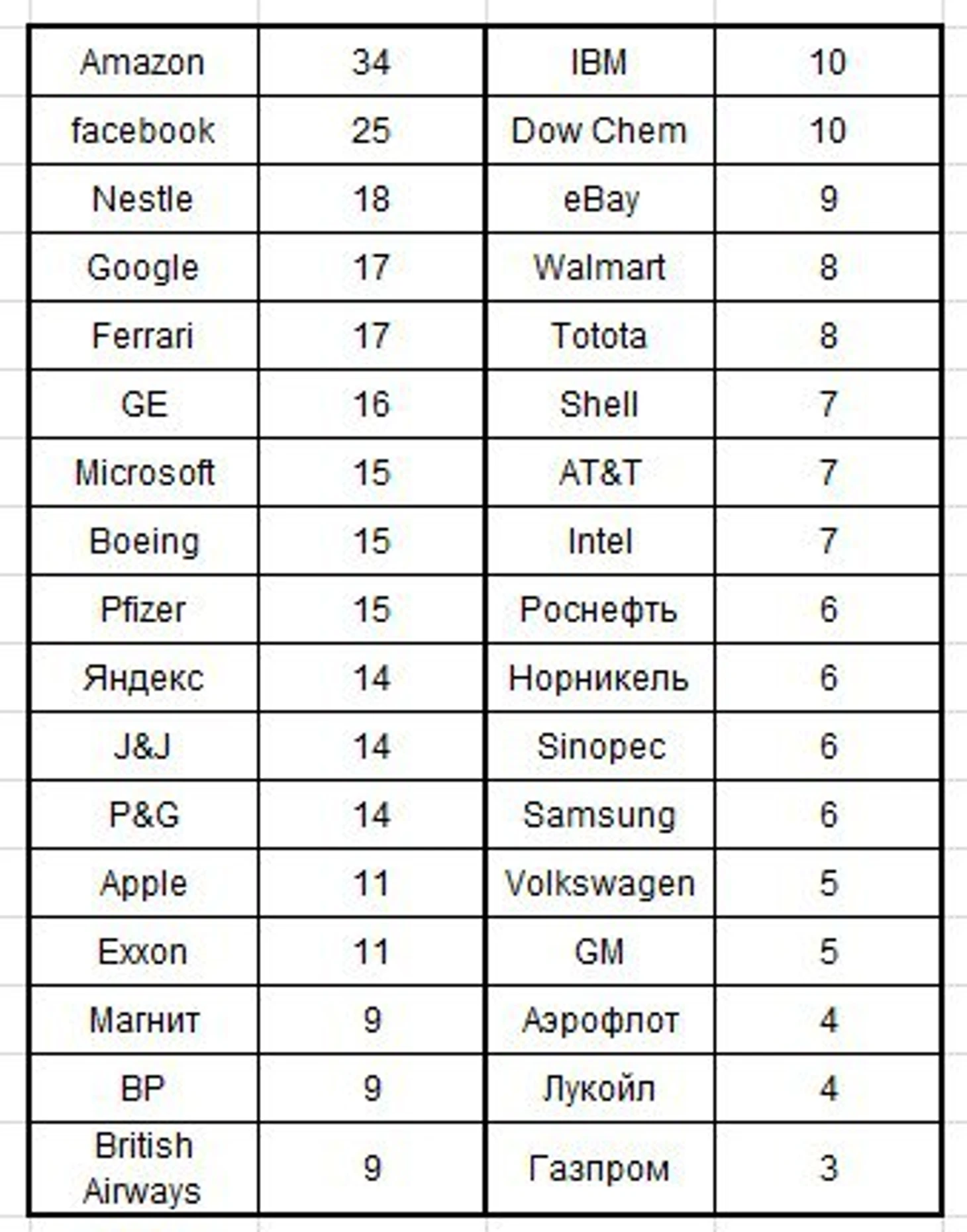

Для публичных компаний коэффициент повыше, там есть премия за ликвидность и прозрачность – но и там коэффициенты редко превышают 15. Вот, например, данные по этому году по отдельным компаниями РФ и мира чтобы было понимание естественных значений этого коэффициента.

Как мы видим самые высокие показатели традиционно у амазона и фейсбука – в первой компании Безос еще 20 лет назад провозгласил что прибыль для него никакого значения не имеет и он будет всегда работать без фокуса на прибыль и все что можно вкладывать в будущий рост и развитие – и так и поступает все эти годы. Но так как он все эти 20 лет постоянно добивался феноменального роста – то инвесторы ждут, что этот рост будет и дальше такой и даже выше чем он был раньше и оценивают компанию нереально высоко относительно прибыли, что вызывает у многих сомнения. Фейсбук в общем придерживается аналогичной стратегии. У большинства лучших компаний действительно EV/EBITDA 10-20 (даже в наш период очень дешевых денег и раздутых рынков), у обычных – ниже 10.

Но ни у кого и близко нет коэффициентов около 48 (и тем более 60) – то есть это редчайший случай тотальнейшей переоценки. Причем речь идет не об одной супер-пупер компании - а о среднем коэффициенте для 30 команд (некоторые из которых имеют этот коэффициент стабильно выше 100). И речь не идет о том, что Форбс сильно ошибся в расчётах - реальные сделки, как правило, заключаются еще выше его оценок, то есть с гигантской премией в 3-4-5 раз относительно нормальной стоимости. Любой разумный человек не будет покупать компанию со средней операционной прибылью за последние 3 года в 10-12 млн. за 450 млн. - это абсурд. Ровно, как и за 2.6 млрд. компанию, которая генерирует около 70 млн. и вполне может скоро уйти в убыток. Но это реальность НБА - команды стоят в разы больше чем должны бы стоить исходя из их финансовых коэффициентов и доходности

Это показывает, что исторически клубы НБА стоят чрезвычайно много – и в кризис и сейчас – запредельные суммы относительно их доходности. То есть в стоимости команда НБА заложено очень много посторонних факторов – престижа владениям ими, публичности и известности, их крайнюю редкость и сложность их купить вообще, возможно огромный потенциал на будущее, все таки за последние лет 40 их стоимость выросла примерно в 50-100 раз и вполне возможно, что такой рост сохранится - ну и наверное некоторым болельщицким удовольствием владеть спортивной командой, за которое многие готовы сильно переплачивать - в том числе и Джо, который с 9 лет мечтал стать именно владельцем баскетбольной команды (а не игроком как большинство его сверстников) и который ради мечты готов был отдать все, что заработал за всю жизнь при любой цене.

Так что если вы тоже мечтаете сейчас когда-нибудь купить такую команду - ставьте себе планку заработать миллиардов 10 - дешевле вероятно у вас не получится. Хотя при таких ценах все больше и больше команд покупаются группами увлеченных людей - а не одним персонажем - Бостон и Филли хорошие примеры, да и ГС и Милуоки куплены на двоих и плюс миноритарии, и вероятно так будет и дальше.

Второе. Довольно забавно как оценивал Форбс команды в 2007-2010 и вероятно позднее. Коэффициенты стоимости к объему общей выручки подозрительно одинаковы у всех команд. Это значит, что стоимость считалась весьма механически - просто брался объем выручки (операционная прибыль у команд НБА слишком волатильна и использовать тут EV/EBITDA невозможно) и просто умножался на общий коэффициент - в 2007 году это было 3.0-3.2, в 2010 немного ниже (кризис все-таки) - 2.8-3.0 - почти все команды уложились в данный диапазон. Учитывая насколько сильно команды разнятся по своим параметрам и условиям - насколько разные рынки, фанатские базы, составы команд, контракты и т.д., то оценивать так примитивно на протяжении 15 лет это конечно крайне сомнительная практика. Какие-то поправки делались - но слишком уж минимальные, да и непонятно какие - так например самой относительно дорогой командой Лиги получалось и в 2007 и в 2010 году Орландо (коэффициент 3.5) - совершенно вроде заурядная команда в те годы, правда, один раз случайно залезшая в финал. При этом выручка команд тоже сильно варьируется по годам (зависит от выхода в плей-офф, например или от перераспределения налога на роскошь) - и просто привязывать стоимость франшизы к выручке крепким коэффициентом конечно неправильно, получается, что стоимость тоже легко варьируется туда-сюда.

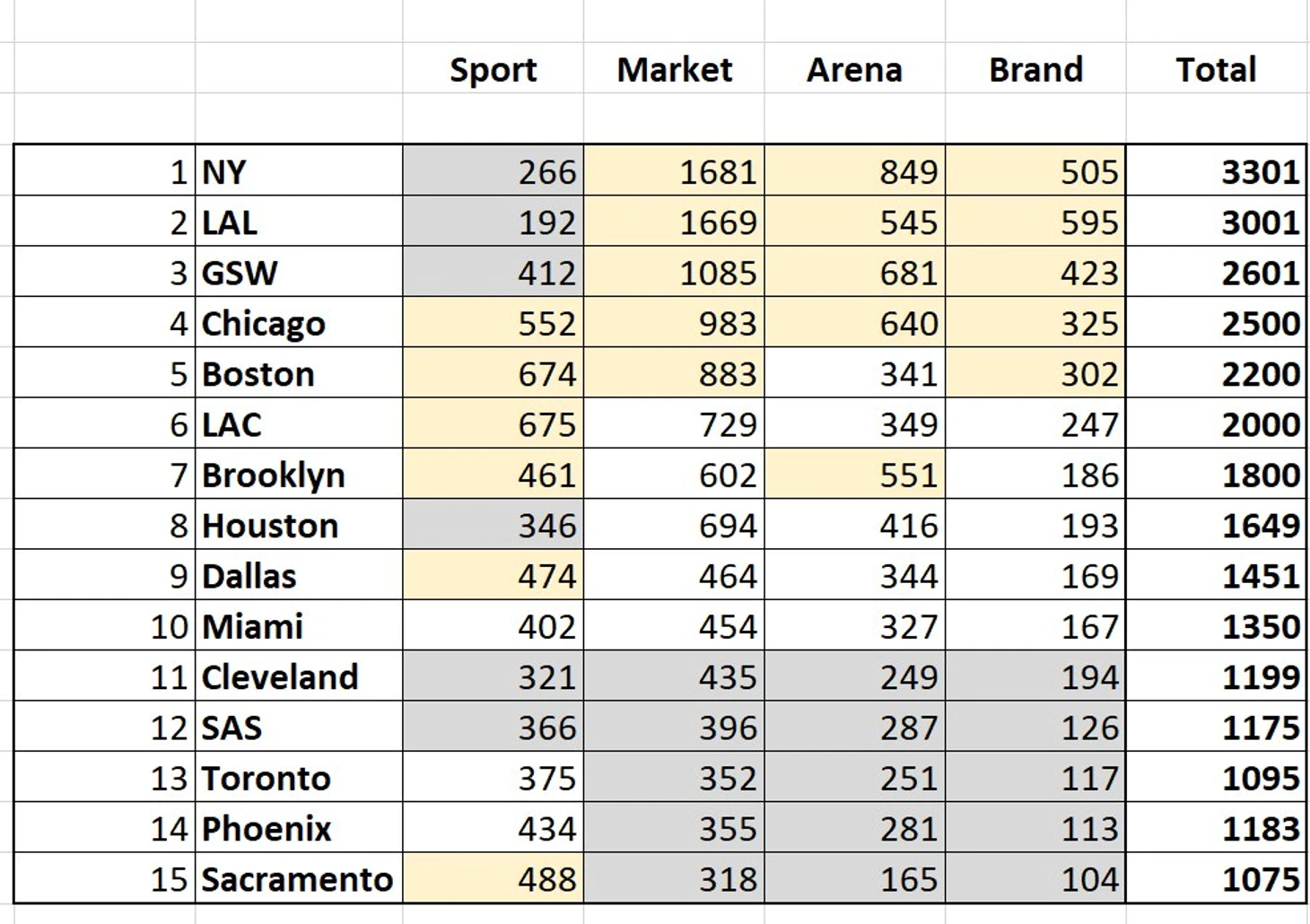

Форбс очевидно изменил методику расчета стоимости в последние годы, что тоже стало важным фактором роста стоимости команд, особенно ведущих. В 2017 г. коэффициент E/S колебался уже от 4.8 у Нового Орлеана до 11 у Бостона, то есть стоимость относительно выручки увеличилась в среднем в 2-3 раза. Однако изучив его новую методику расчета стоимости исходя из 4 составляющих - спортивной, рынка, арены и бренда, я не нашел там вообще никакой логики. Смотрите сами.

Например, по спортивной составляющей (вероятно должной как-то отражать спортивные успехи и силу команд) в 2017 году 5 лучших команд лиги это Бостон, Клипперс (ну еще туда-сюда), Чикаго, Даллас!, Бруклин!!! и Сакраменто!!!! Последние 2 имеют 461 и 488 млн. соответственно спортивной стоимости. Откуда??? И у ГС только 412 - гораздо меньше! Ну ладно ГС - САС, Кливленд и Хьюстон - еще три из 4-5 лучших команд Лиги являются худшими по спортивной части в первых топ-15 - ниже них только Лейкерс и Никс. Как это считалось непонятно. Может это наоборот обратно пропорционально величине контрактов - типа чем меньше спортивных расходов тем выше спортивная стоимость? Но почему в лидерах тогда Клипперс?? у того же ЛАЛ все было гораздо лучше, но стоимость тут втрое ниже. И у Хьюстона платежка была лучше чем у Сакраменто, при всей абсурдности этого факта (Моури есть Моури, а Дивац это Дивац). В общем понять логику просто невозможно.

Остальные три составляющих еще хуже. Почему рынок НЙ и ЛАЛ в 2.5 раза больше чем у Бруклина и ЛАК? У них больше болельщиков? Тогда почему рынок Хьюстона больше чем у Далласа, а у ГС больше чем у Чикаго и Бостона? У САС рынок больше чем у Торонто??? У Бостона больше чем у Майями?? с чего бы это?

Самая старая арена в лиге - Оракл - стоит больше чем новейшая у Бруклина?? Новая арена Сакраменто не стоит вообще ничего? Степлз ЛАЛ стоит намного дороже чем он же у ЛАК? из-за стоимости билетов? Тогда почему ниже чем опять тот же Оракл, где билеты дешевле чем на ЛАЛ раза в 2 - и арена намного хуже и старее?

У ГС бренд сильнее чем у Бостона и Чикаго?? У Клипперс в 2 раза сильнее чем у САС??? Не, я их тоже не люблю - но не настолько же, как стабильно самая отстойная команда в истории может иметь лучше бренд чем одна из самых успешных, стабильных и эффективных? Или что они подразумевают под брендом? У Бруклина бренд лучше чем у Майями, серьезно??

Да и вообще такое чувство что цифры ставили случайно и лишь бы подогнать - во первых они очень сильно коррелируют с общим итогом - лучшие в общей стоимости получили высшие места по всем 3-м этим категориям, худшие - строго худшие. И суммы получились уж какие-то слишком ровные и красивые - 3301, 3001, 2601, 2500, 2200, 2000, 1800.... если бы реально оценивали каждый компонент отдельно такого бы никогда не было бы - а тут явный подгон под результат. Одним словом эти расчеты, на мой взгляд, имеют еще меньше смысла, чем в 2007-2010, хотя и тогда они его особо не имели.

А ведь многие люди ведут переговоры исходя из них, делают свою оценку с оглядкой на расчеты этого уважаемого журнала. Это, в конце концов, может влиять на реальные суммы денег которые платят и получают люди - причем больших денег - а делают это как будто какие-нибудь стажерки во время летней практики. В общем, со стоимостью все не так просто и когда говорят что ГС стоит 2600 и это Лэйкоб так хорошо поработал - все не так просто. Стоимость он точно увеличил - и 1000-1500 точно мог бы сейчас, наверное, получить, если бы захотел, но это все чрезвычайно условно. Может быть, он и за 3 млрд. не продал бы, если бы кто предложил - а может быть, если дадут миллиард - он его возьмет - не так легко отказаться от миллиарда, если у тебя его никогда не было... А если учесть какие убытки ГС могут ждать в ближайшем будущем... но об этом позже.

Вот кстати реальные покупные цены команд - если сравнить по годам покупки с тем как их оценивал Форбс - то близких попаданий почти не будет.

Например в 2014 г., еще до скандала со Стерлингом, Клипперс оценили в 575. По факту получилось в 4 раза больше.

Что еще интересного есть в этих данных, что может быть полезно? Еще раз посмотрим на данные - только уже более короткого периода - с 2010 года, момента покупки Джо команды.

Например то, что обороты и рентабельность команд тоже прилично выросли за 7 лет. Не так как конечно эта условная "стоимость", не в 6-7 раз, а только в 1.5 раза выручка и в 4 раза операционная прибыль. Ввиду последнего - роста прибыльности средней франшизы с жалких 8 до 31 млн. долларов в год - коэффициент рентабельности команд вырос с 6 до 16% и теперь находится на достаточно нормальном для такого бизнеса уровне. Этим цифрам можно доверять больше (хотя и не до конца), и это свидетельствует, что в Лиге происходят определенные фундаментальные положительные изменения, и ГС тут тоже в числе лучших - Джо сумел за 7 лет увеличить выручку почти втрое, а операционную прибыль в 6 раз, то есть значительно больше, чем в среднем по Лиге. В этом есть как элемент связанный со спортивными успехами, так и управленческие достижения и об этом будет позже, хотя это все очень нестабильно в условиях правила о налоге на роскошь очень легко может быть уничтожено в ближайшем будущем.

В целом, ключевыми факторами роста доходности команд Лиги стали пересмотр СВА в котором зарплаты игроков снизили с 57 до 51% - а доходы франшиз соответственно резко выросли и новый контракт с ТВ. Форбс и здесь проявил тоже определенную тупость - то что прибыль команд скоро возрастет стало понятно еще после локаута в 2011 году - и это сразу должно было повлиять на стоимость франшиз - причем сразу всех - а он начал пересматривать их стоимость в сторону повышения только в 2013 - то есть уже по факту увеличения прибыли, а не по мере ее прогнозирования. А вот Джо Лэйкоб и его сын Кирк, исходя из его статьи 2010 года еще тогда, на момент покупки, понимали что долю игроков скоро снизят при пересмотре СВА с 57 до 50% - и ошиблись только на 1% - и поэтому свои расчеты и оценку делали правильно. Правда когда в 2014 подписали новый ТВ контракт, Форбс отреагировал оперативнее и с 2015 резко поднял оценку всех команд (а скорее всего внедрил новую "методологию"), еще до его вступления в силу.

Еще обращает внимание, что все сливки безумного роста стоимости достались богатым клубам с больших рынков. Не только у ГС эта стоимость увеличилась сильнее всего - но и у команд из ЛА, НЙ, Чикаго и Бостона. Они и так были значительно дороже всех остальных – а стали дороже в разы. И даже если отрешиться от стоимости, методы расчёта которой не вполне понятны - то выручка и прибыль у них тоже росла сильнее (ну еще у Портленда и ОКС, которые просто стали лучше играть за эти 10 лет). У того же НЙ за 10 лет вместо 140 млн. убытков образовалось 140 млн. прибыли - хотя уровень менеджмента если и вырос, то не намного, а спорт результаты вообще упали. Что свидетельствует только о том, что рынок команды по-прежнему сильно влияет на ее доходы и потенциал, отношение к ней суперзвезд и т.д., чтобы ни говорили об обратных тенденциях общего выравнивания рынков и возможностей.

Обращает на себя внимание еще факт сильного снижения задолженности команд НБА - с 28 до 14% - в 2 раза. Что конечно связано с улучшением экономики Лиги и ее франшиз.

Естественно как о ключевом факторе экономике НБА отдельно необходимо поговорить об отношениях с ТВ и новом мегаконтракте - но о нем в следующей части.

Шоу Трумана или «Мне кажется, это начало прекрасной дружбы»

Эту часть можно посмотреть здесь.

Игры разума или «Дальше действовать будем мы»

Итак, в первой части было много раз упомянут термин PEVC, думаю стоит подробнее объяснить, что это такое и в чем там суть, ибо НБА и эти загадочные фонды прямых инвестиций (грубый перевод private equity на русский язык) переплетаются все сильнее и данная отрасль будет оказывать на лигу все возрастающее воздействие.

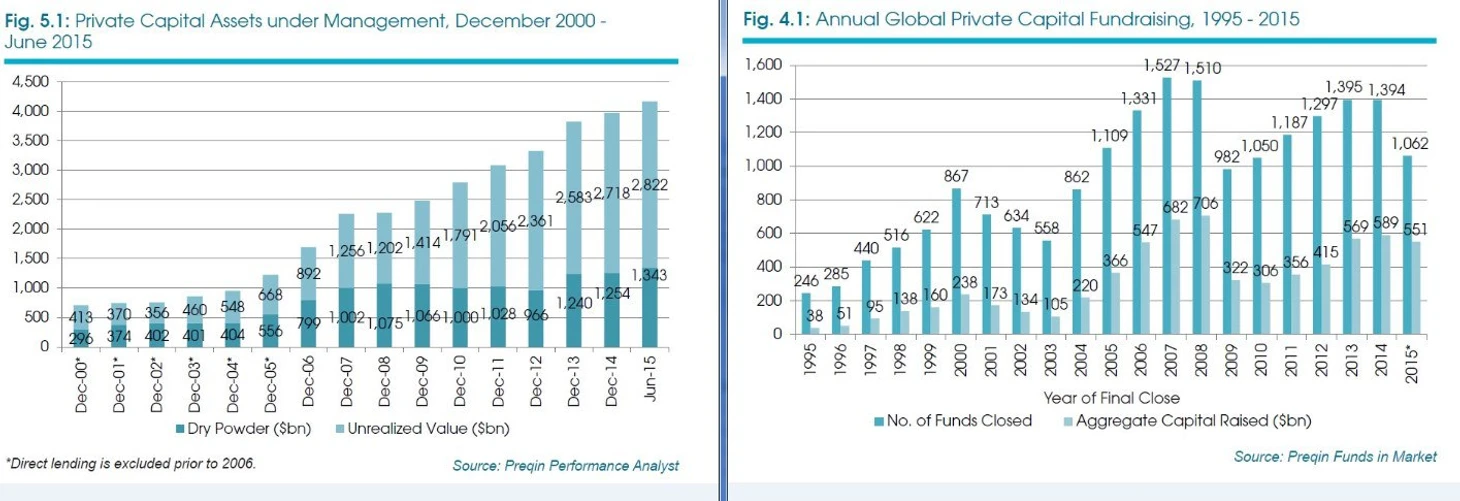

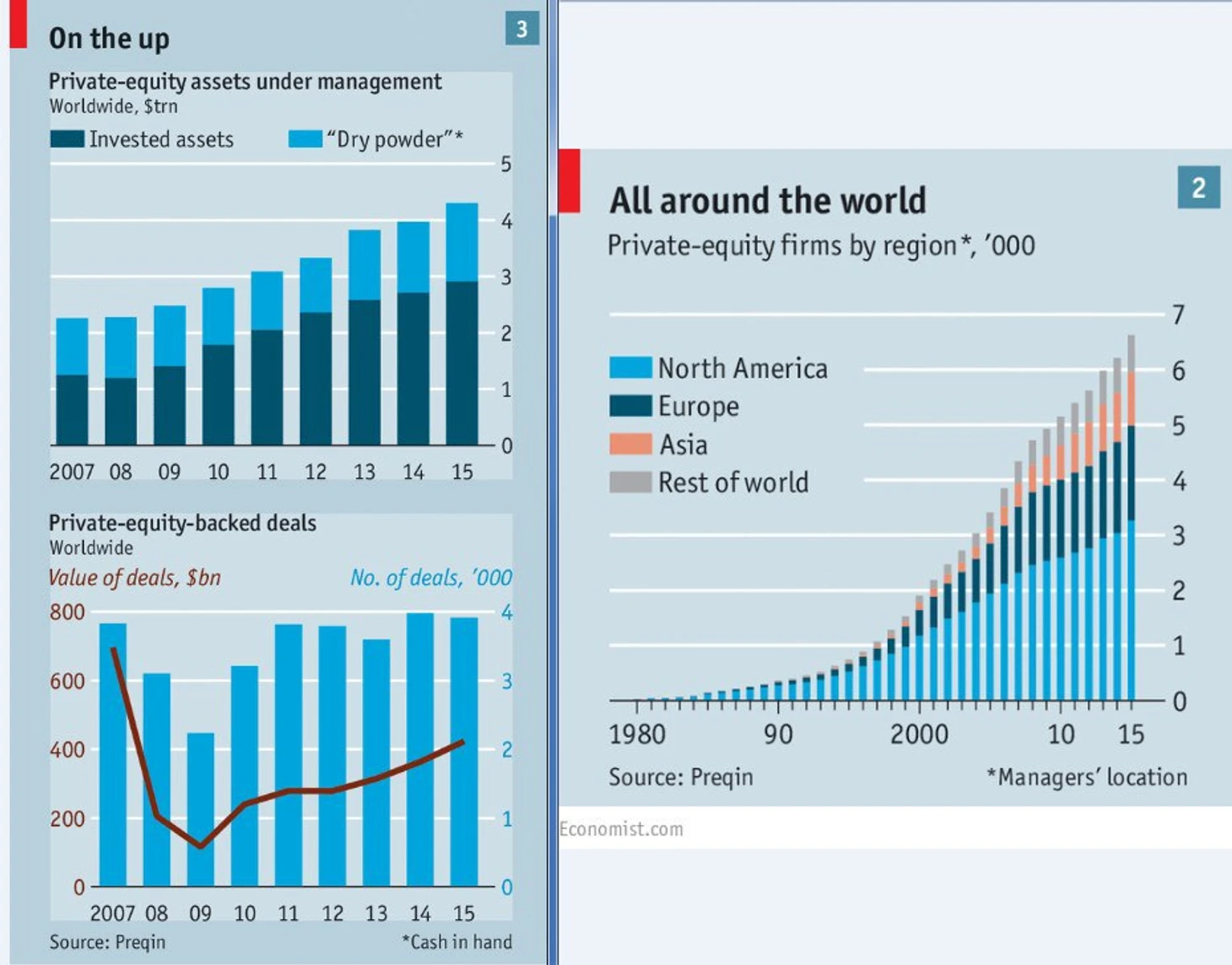

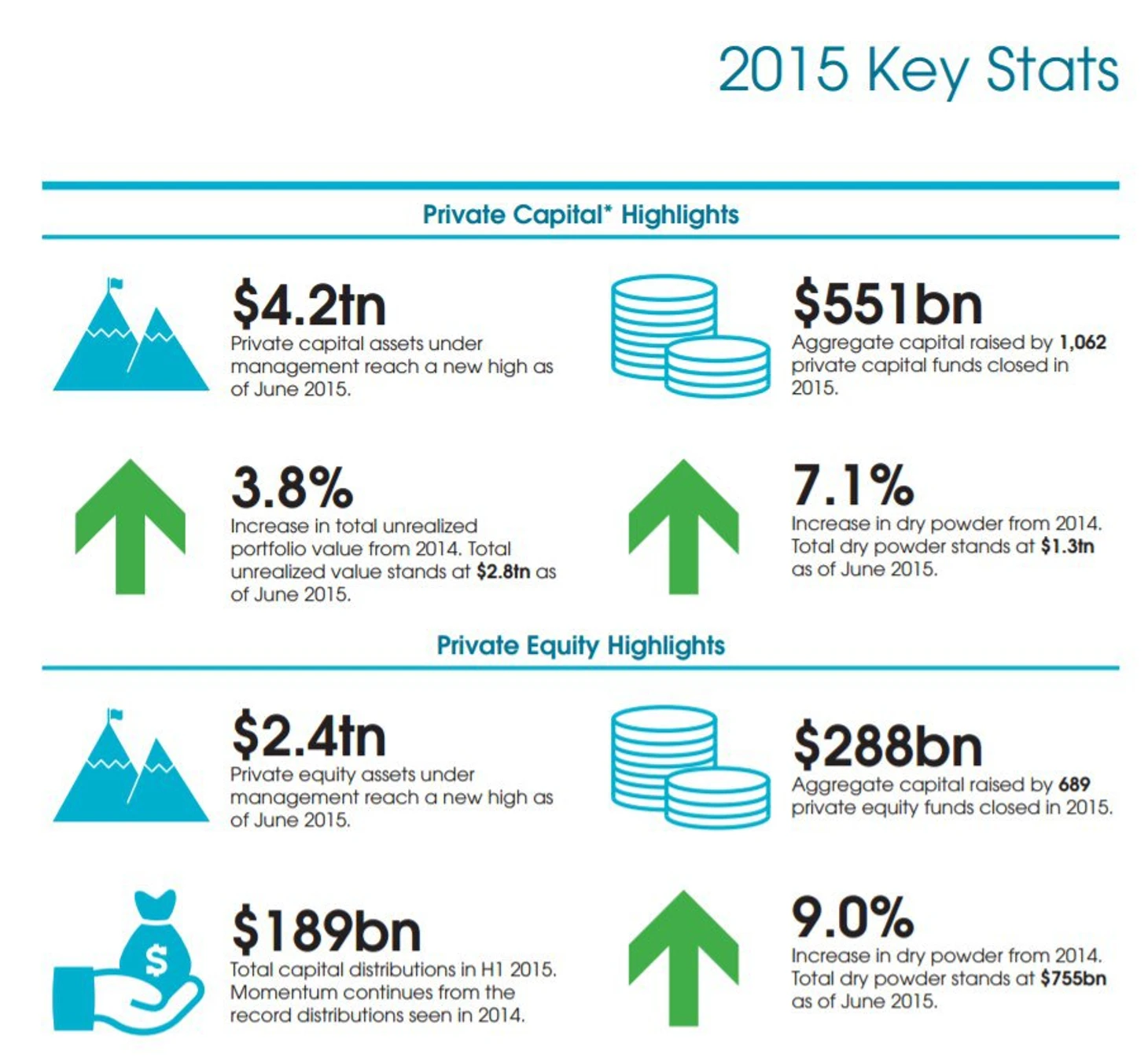

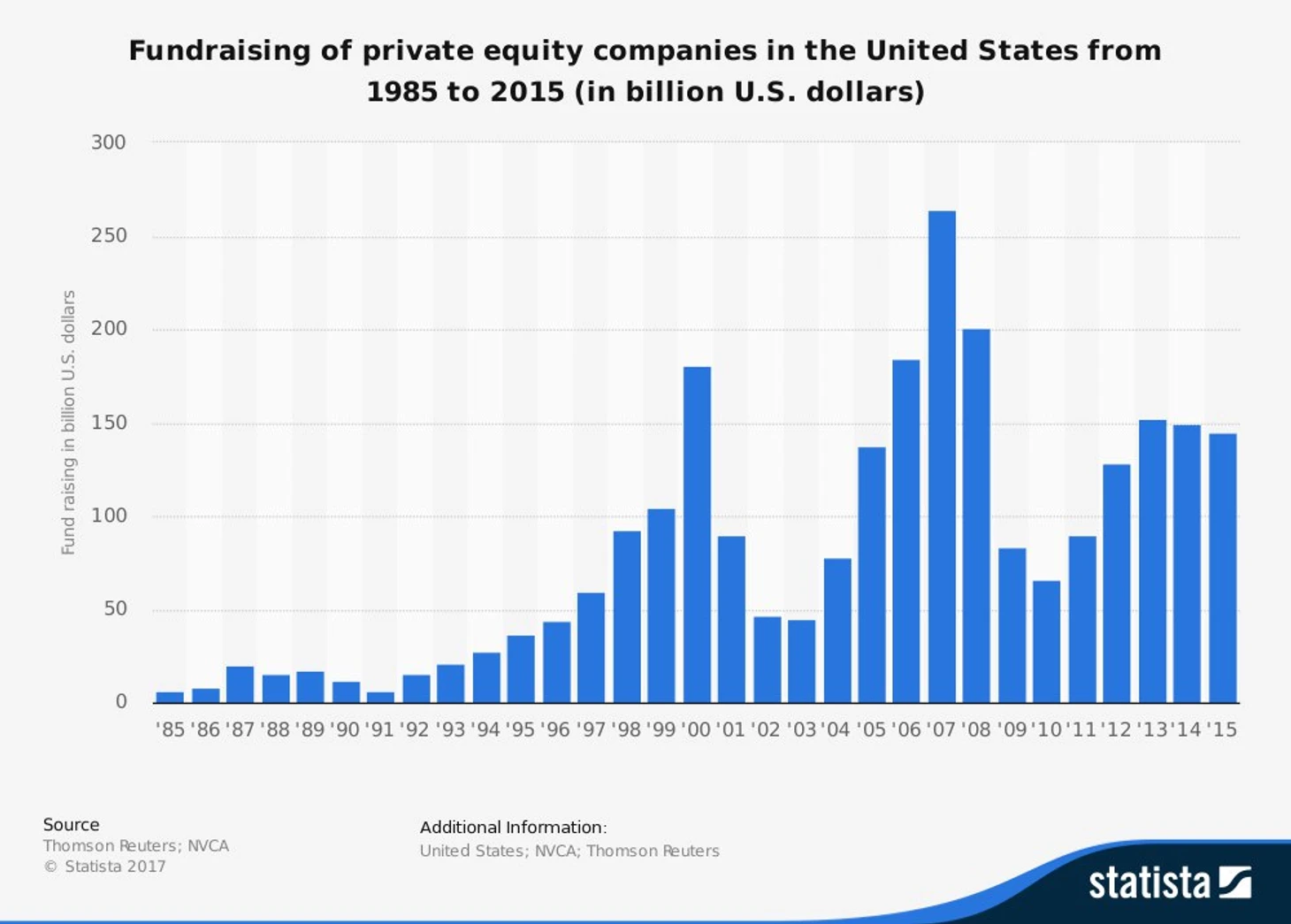

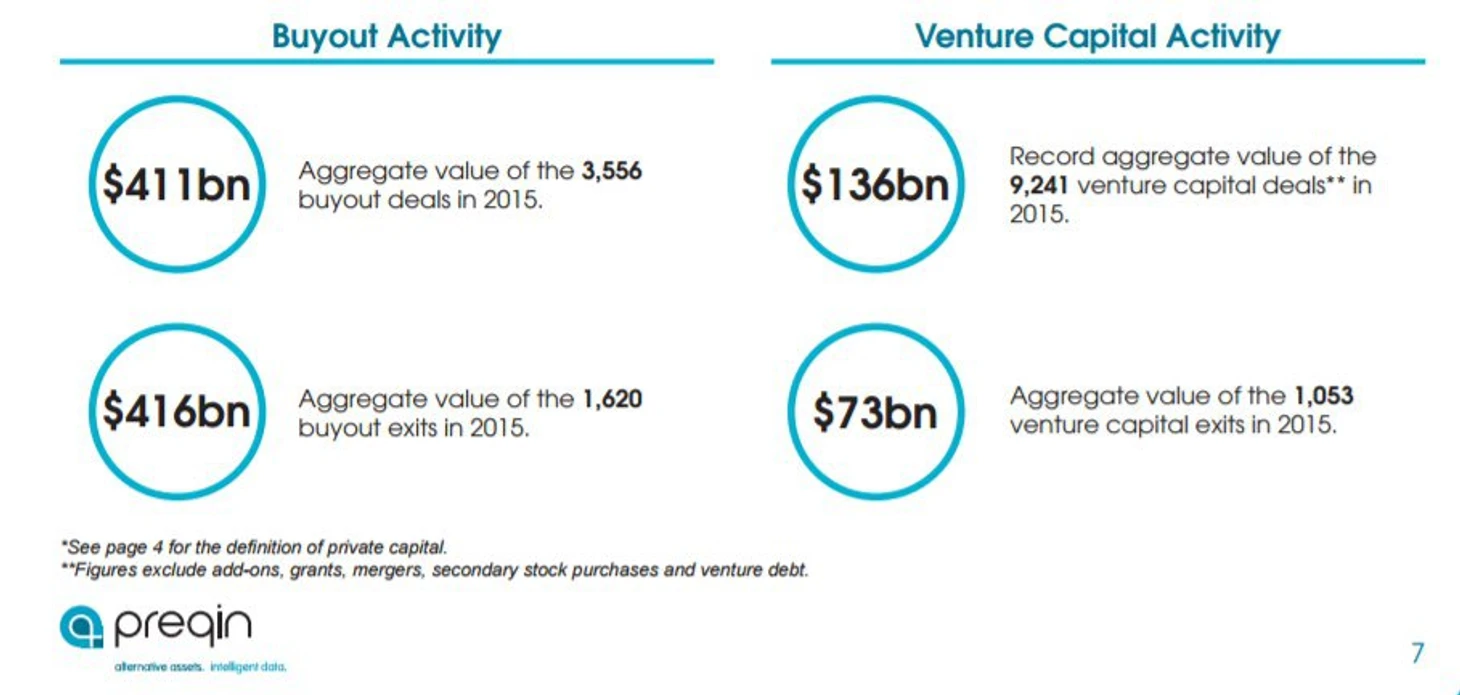

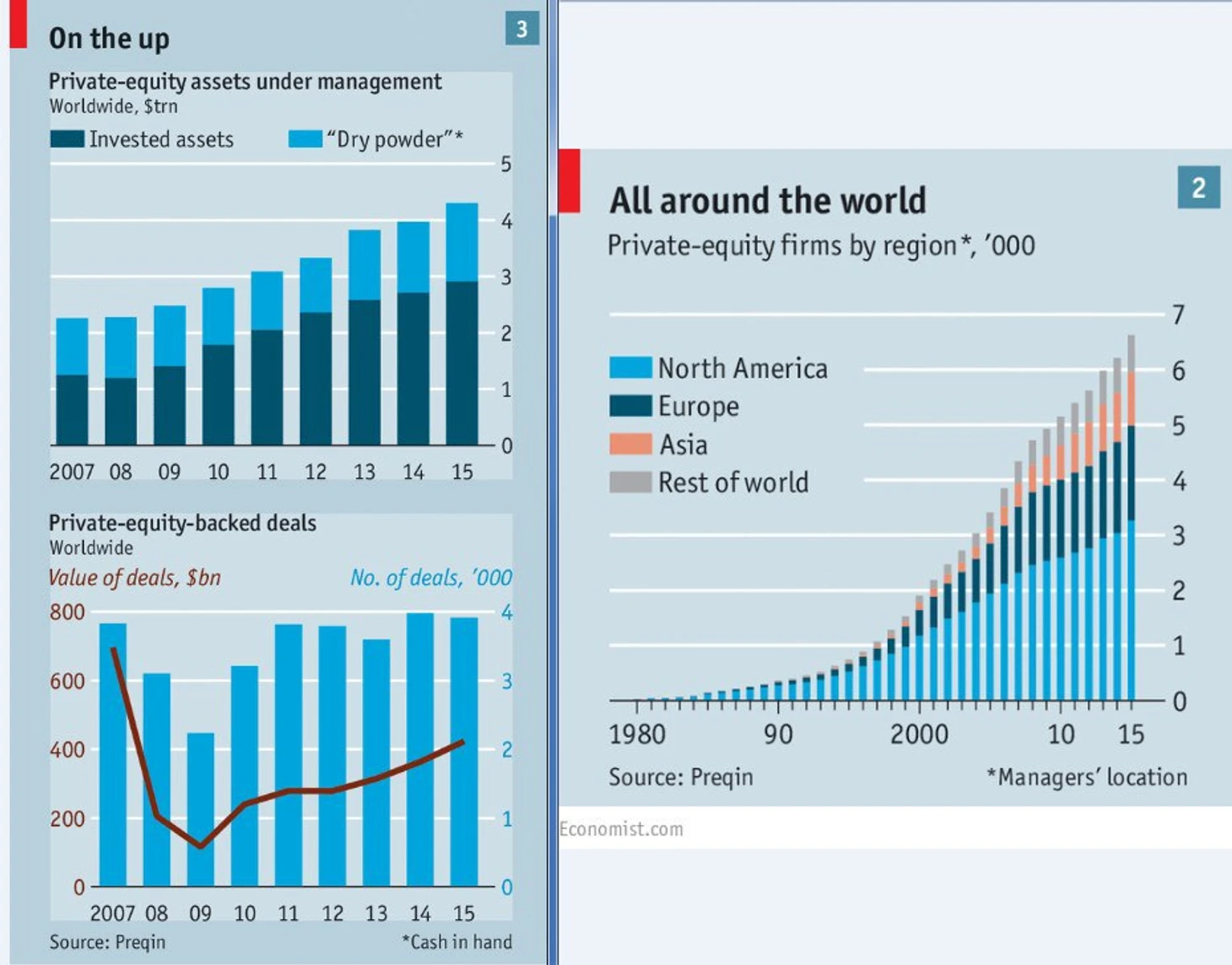

Private equity фонды это такие инвестиционные компании которые создаются генеральными партнёрами – управляющими этих фондов и в которые вносят деньги limited partners – то есть инвесторы (обычно это просто очень богатые люди – так как минимальный взнос обычно начинается с 1 млн. долларов – но в последнее время среди них много и институциональных инвесторов – пенсионных фондов, богатых американских университетов и т.д., которые вложили в такие фонды по всему миру совокупно уже сотни миллиардов долларов). Внесенные деньги создают фонд и «запираются» на срок 5-10 лет – то есть в течение этого срока инвесторы их забрать не могут – данные инвестиции максимально неликвидны. Обычно средний размер фонда составляет от 50 млн. долларов до нескольких миллиардов, хотя есть отдельные PE компании которые управляют и куда большим капиталом – некоторые больше 100 млрд., но, как правило, сразу в нескольких фондах (крупнейший фонд недавно закрыл Appollo - на 24 млрд.). Ежегодно новый приток средств в такие фонды по всему миру составляет более 500 млрд. долл. (из них более половины всегда в США), а обший объем активов под управлением их превышает 4 трлн. - более 3х ВВП нашей страны.

В течение этих 5-10 лет управляющие фондом – генеральные партнеры – ищут на рынке различные компании, которые можно было бы купить и покупают некоторые из них в первые 3-4 года действия фонда, как правило, это не больше 10-20 вложений. Покупаются обычно небольшие и средние частные компании, обычно стоимостью от 50 млн. до 1 млрд. долларов (но крупные PE компании специализирующиеся на LBO сделках могут купить и крупную компанию, котирующуюся на фондовом рынке и за 10-20 и более млрд. долларов и более – действующий рекорд это 44 млрд.). Как правило, покупается контрольный пакет компании, хотя в последнее время все больше сделок, где покупаемый пакет не контрольный или где несколько фондов покупают компанию совместно – в консорциуме. Публичные компании сейчас всегда выкупаются только консорциумами, это нынче хлопотный и сложный процесс.

Обычно покупаются компании или достигшие некоторой предела развития, или вообще проблемные и кризисные, часто это компании у которых был один собственник-основатель, который планирует уйти на пенсию и не знает, кому свою компанию оставить или компании выросшие достаточно чтобы конкурировать в более серьезной лиге или начать масштабирование или международную экспансию, но не имеющие навыков, менеджмента и финансовых ресурсов, чтобы продолжить свой рост. В общем, объекты инвестиций бывают достаточно разносторонние.

Когда отрасль РЕ только зарождалась – в 80-х годах прошлого века – то объектами в первое время обычно были компании, котирующиеся на рынке и имеющие определенные проблемы, плохой менеджмент или устаревающие технологии, или просто неэффективные и поэтому котируемые дешево – но которые обладали разными активами (недвижимостью или успешными подразделениями), которые по частям стоили больше чем их общая стоимость как единой компании на рынке. Такие компании представляли хорошую цель для враждебного поглощения и последующей оптимизации – продажи по частям, увольнения персонала, полной замены менеджмента и т.д., в результате чего можно было быстро заработать хорошие деньги и РЕ фонды поначалу и выросли из таких сделок.

Именно такие РЕ финансисты показаны, например, в фильмах «Красотка» в исполнении Ричарда Гира или «Чужие деньги» в исполнении Денни де Вито. Понятно, что такой бизнес считался несколько аморальным и изначально создал определенный негатив по отношению к таким финансистам. Но постепенно такие дисбалансы стоимости на рынке стали исчезать, да и компании научились юридически защищаться от враждебных поглощений, и последние лет 25 почти все сделки РЕ — это сделки добровольные, где и владельцы компаний и особенно их менеджмент часто очень сильно в них заинтересованы, т.к. получают или очень хорошую цену за свою компанию, которую они не смогли бы получить от кого-либо еще либо огромные мотивирующие бонусы, которые также не принято давать в публичных или обычных частных компаниях. Еще один известный фильм (точнее крайне известная книга – по которой снят и фильм) – это «Варвары у ворот» - показывающий на примере одной из самых крупных и легендарных сделок LBO в истории – покупки фондом KKR табачной компании RJR Nabisco – как это все вообще работает.

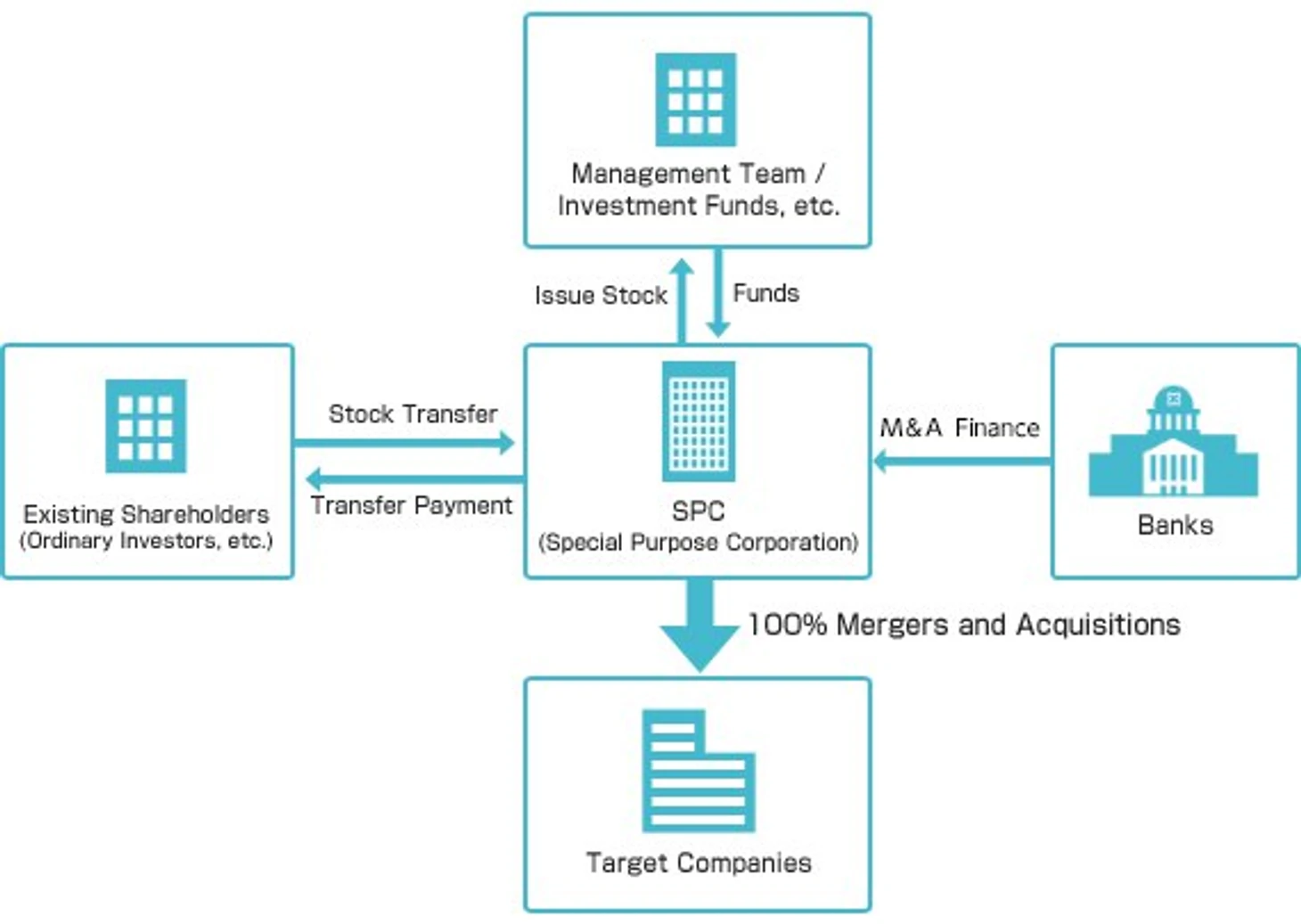

При этом обычно из самого фонда может финансироваться только 10-20% сделки – а остальное привлекается в качестве бридж и банковского финансирования, что кроме прочего улучшает налоговые последствия для бизнеса создавая налоговый щит и усиливает рентабельность сделки для фонда и инвесторов за счет левереджа. Собственно то, что случилось в свое время с МЮ, когда богатый вроде клуб после его покупки оказался в огромных долгах не является чем-то странным или случайным – а является обычным LBO – leverage buyout - технике приобретения компаний с использованием масштабного заемного финансирования. Для самой компании и прежних собственников не так принципиально какие именно деньги она получит – но так она будет платить меньше налогов (т.к. проценты по кредитам вычитаются из налогооблагаемой прибыли), а инвесторы получат более высокий доход в расчете на каждый вложенный ими доллар. LBO и оптимизация налогов и доходности инвесторов один из ключевых факторов успешности РЕ фондов.

Другая особенность сделок РЕ фондов – то что называют MBO – management buyout. Так как сами финансисты покупающие ту или иную компанию обычно не занимаются операционным руководством в ней – успех их инвестиций сильно зависит от управляющих – старых или новоприглашенных. И они понимая это создают для управленцев обычно золотые условия если те добьются поставленных целей, как правило просто давая им определенную долю в компании. Поэтому обычно для руководителей таких компаний приход РЕ фондов в их компании отличная возможность заработать большие деньги – часто тоже десятки миллионов долларов, которые они обычно никогда не зарабатывали. Поэтому РЕ фонды очень сильно мотивируют менеджмент компаний сильно активизироваться и начать большую работу по сокращению расходов и персонала, оптимизации инвестиций и т.д., привязывая их интересы к своим – то есть к росту стоимости.

После покупки компании у фонда остается еще 3-5-7 лет чтобы увеличить стоимость компании любыми методами и продать ее (ну или сделать IPO). Позднее немного о том, как это делается. После того как все приобретенные в первоначальные период компании распроданы фонд закрывается и деньги с прибылью возвращаются limited partners – то есть инвесторам. Но и генеральным партнерам достается немало – как правило 20% от прибыли и еще 2% от объема фонда за каждый год управления им – как правило это сотни миллионов, а иногда и миллиарды долларов, на команду из 5-10, максимум 20 человек, из которых топам достаются все сливки. Поэтому доходы сотрудников в PE крайне высоки и практически все финансисты из других сфер – инвестбанкиры, специалисты по M&A, упр. консультанты и т.д. мечтают в эту сферу попасть – особенно до 2008 года, когда там крутились совершенно нереальные деньги и даже рядовые сотрудники фондов часто получали по несколько млн. долларов в год, ведущие топы по несколько десятков миллионов, ну а руководители крупнейших РЕ компаний мира – такие как Шварцман из Blackstone, Кравис и Робертс из KKR, Рубинштейн из Carlyle, Бондерман из TPG, тот же Ромни из Bain и т.д. обычно зарабатывали (и продолжают это делать сейчас) сотни миллионов в год, в результате чего скопили за карьеру многомиллиардные состояния (тот же Шварцман например 12 млрд.).

Можно сказать, PE это своего рода элитные войска в мире финансов или как НБА в спорте – маленькая элитная лига, куда очень сложно попасть, где требуют больших способностей и максимальной работоспособности, где сложно удержаться – но где за 5-10 лет карьеры можно обеспечить всех потомков до 3го колена. Правда, после 2008 года там стало немного скромнее – но это по прежнему высшая финансовая лига и она снова на подъеме.

Сами по себе фонды РЕ могут быть не особо известными, хотя некоторые имена стали весьма общеузнаваемыми – но они владеют тысячами компаний только в США, в которых работают миллионы американцев и обороты которых, как и их стоимость, составляет несколько триллионов долларов. Это очень значимая отрасль, сильно влияющая на общую экономику, занятость и т.д. и которая в последнее годы все чаще находится в центре внимания и даже ряда скандалов.

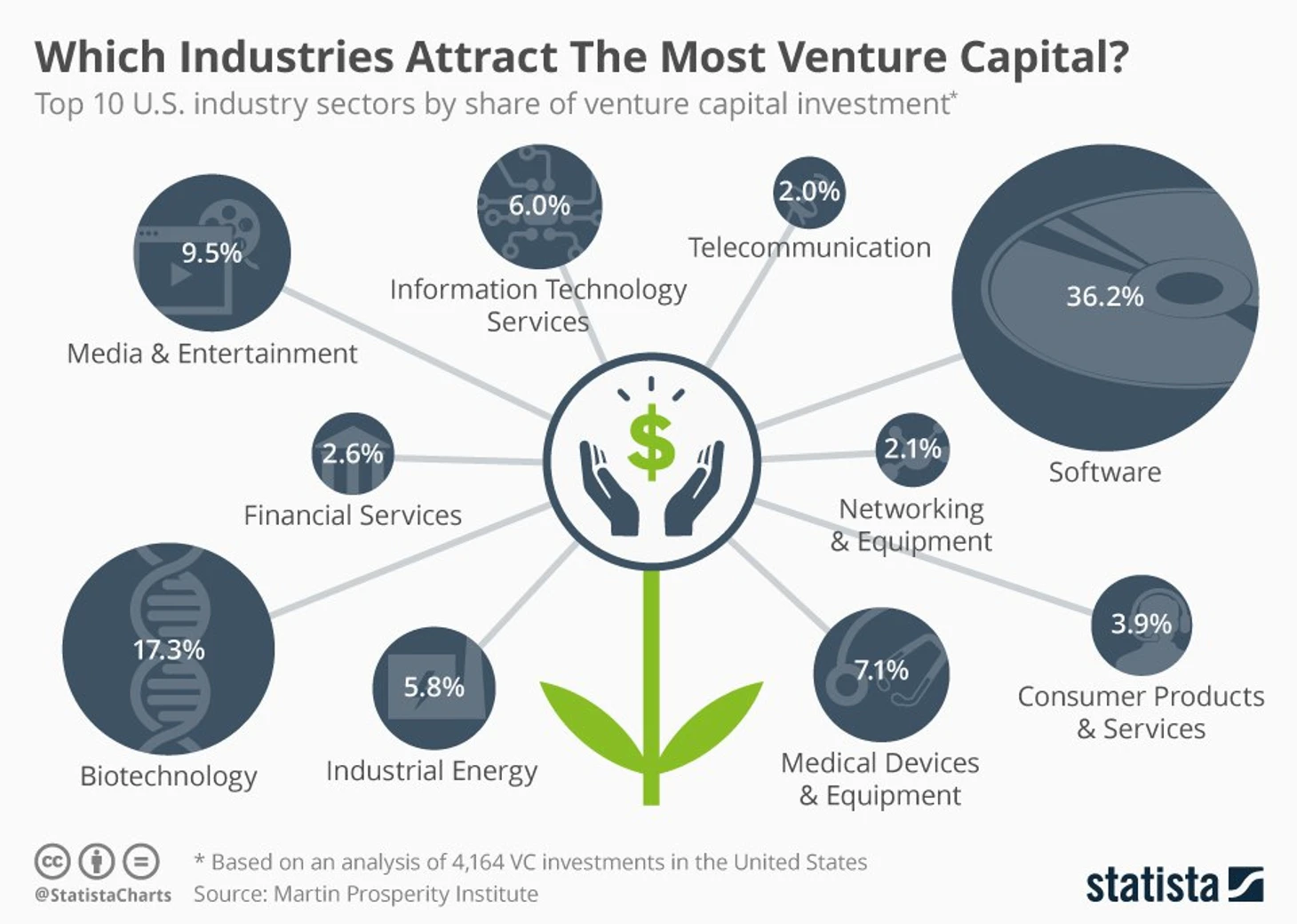

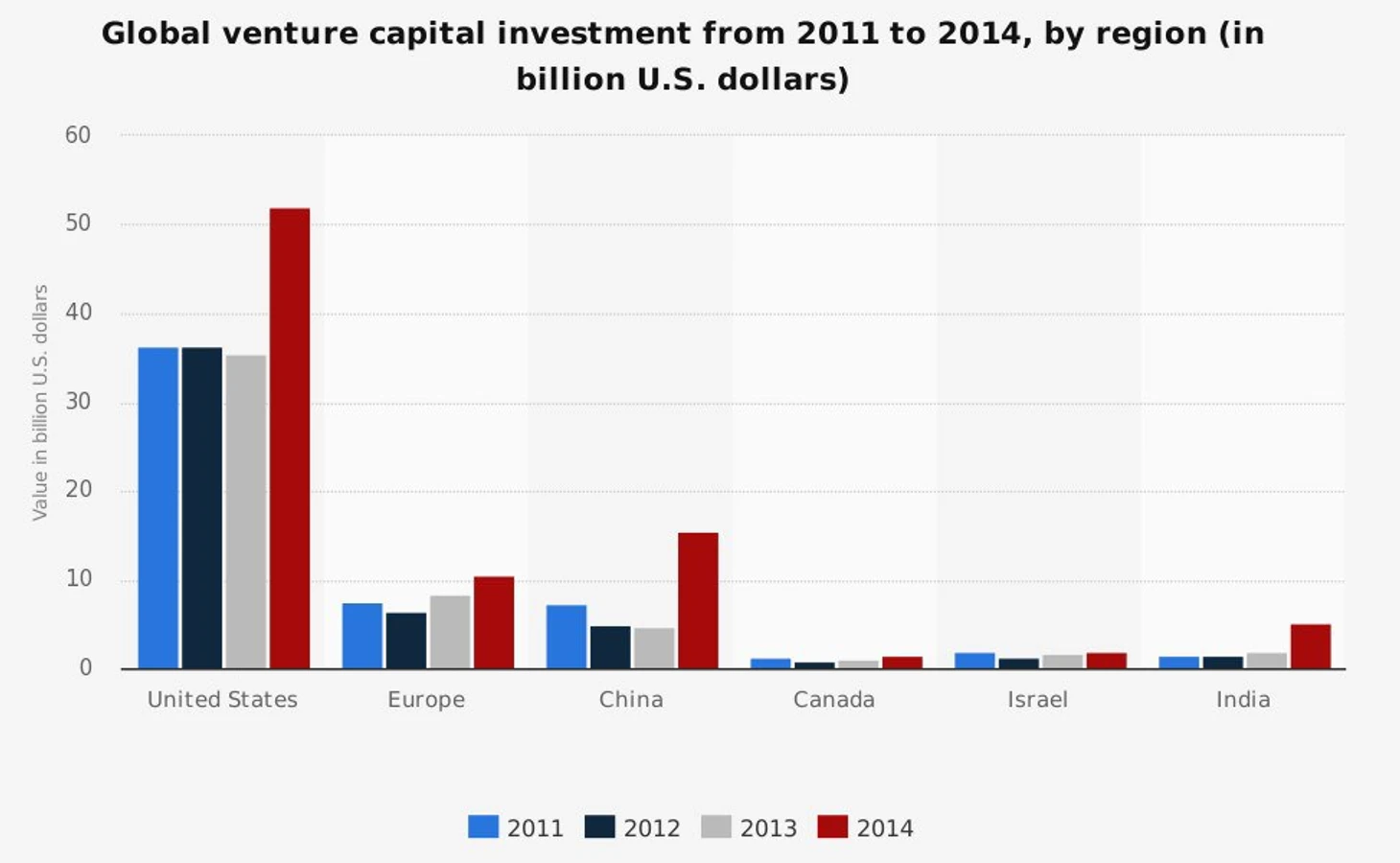

Правда кроме PE существуют еще и VC фонды – венчурные капиталисты, к числу которых относится и Джо Лэйкоб. Это своего рода элитное суперподразделение внутри элитных войск – там работать еще сложнее, риски еще выше, знаний, мозгов и умений требуется еще больше. Каких конкретно – чуть позже. Там в какой-то степени работают действительно лучшие умы человечества, которым кроме бизнеса и финансов необходимо еще и хорошо разбираться в науке и технологиях, иногда в медицине или биотехнологиях – как в случае с Джо, понимать процесс технологического развития и массу самых разных социальных, экономических, политических, технологических, культурных, демографических и иных глобальных тенденций и трендов. Работать на стыке науки, технологий, финансов и предпринимательства – мощнейшая смесь сложнейших самих по себе дисциплин, в каждой из которых надо много что понимать – действительно крайне сложное дело - но именно они во многом отвечают за то, в какие технологии и проекты будет вкладывать деньги человечество и в каком направлении мы будем дальше развиваться.

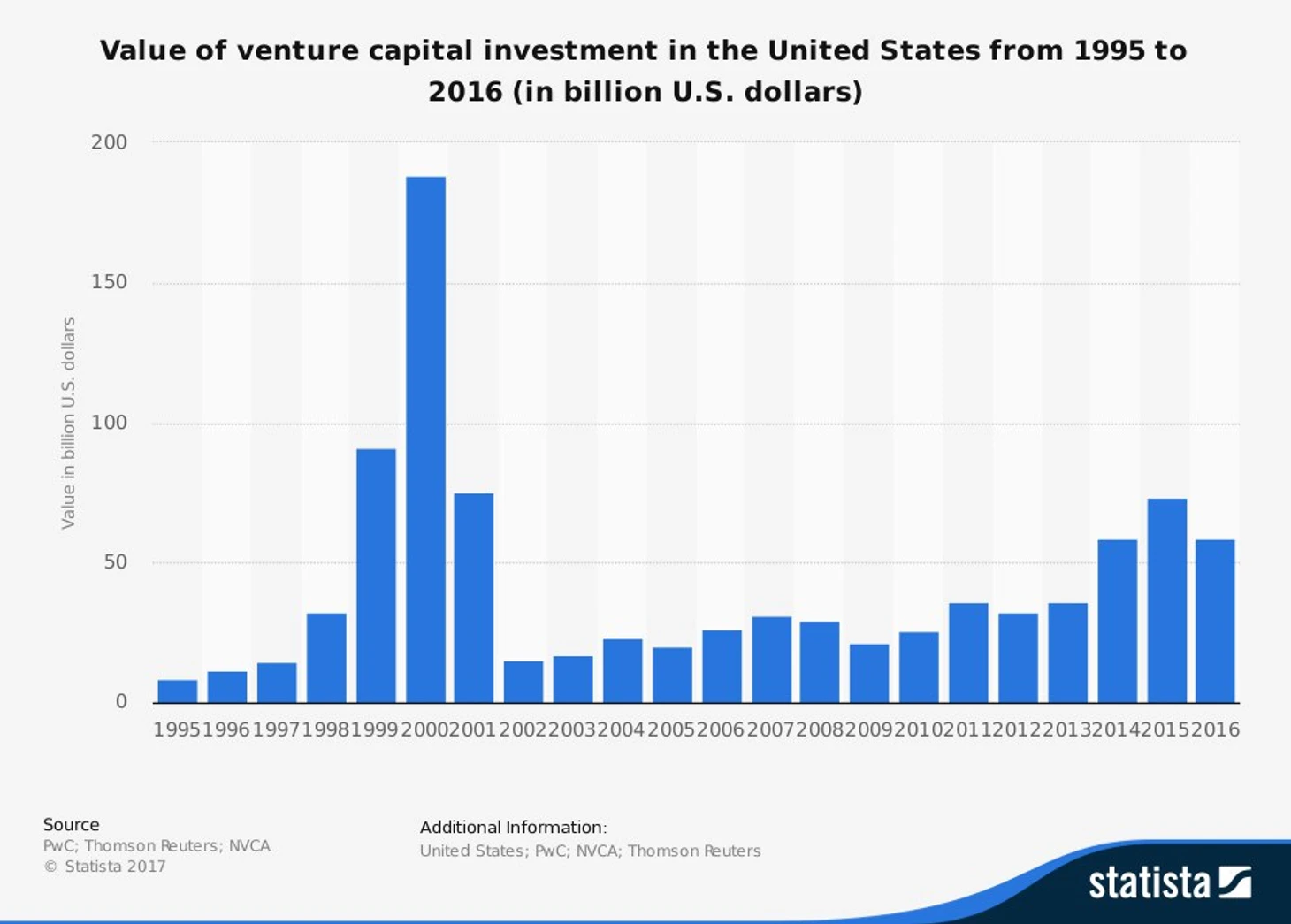

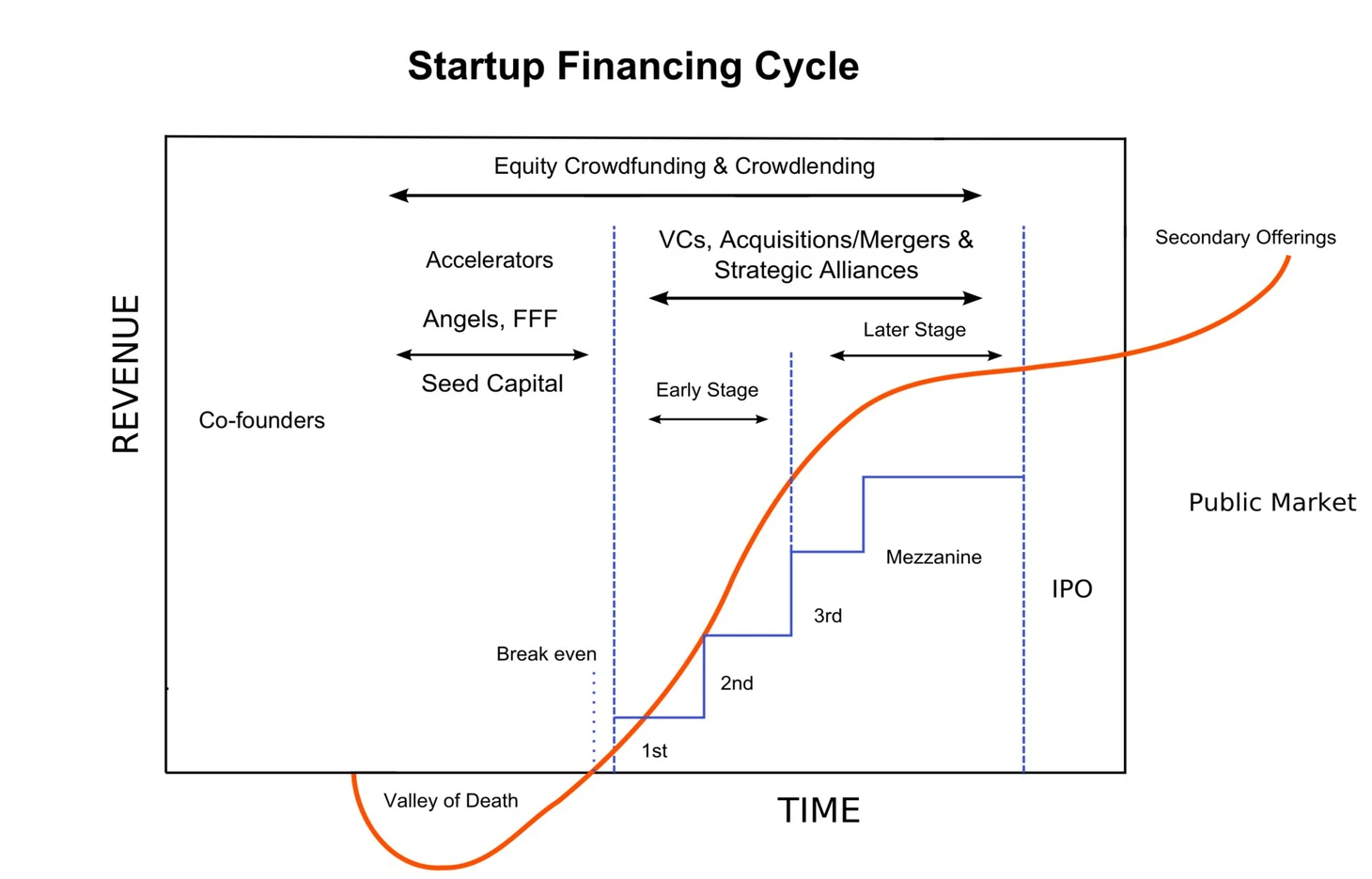

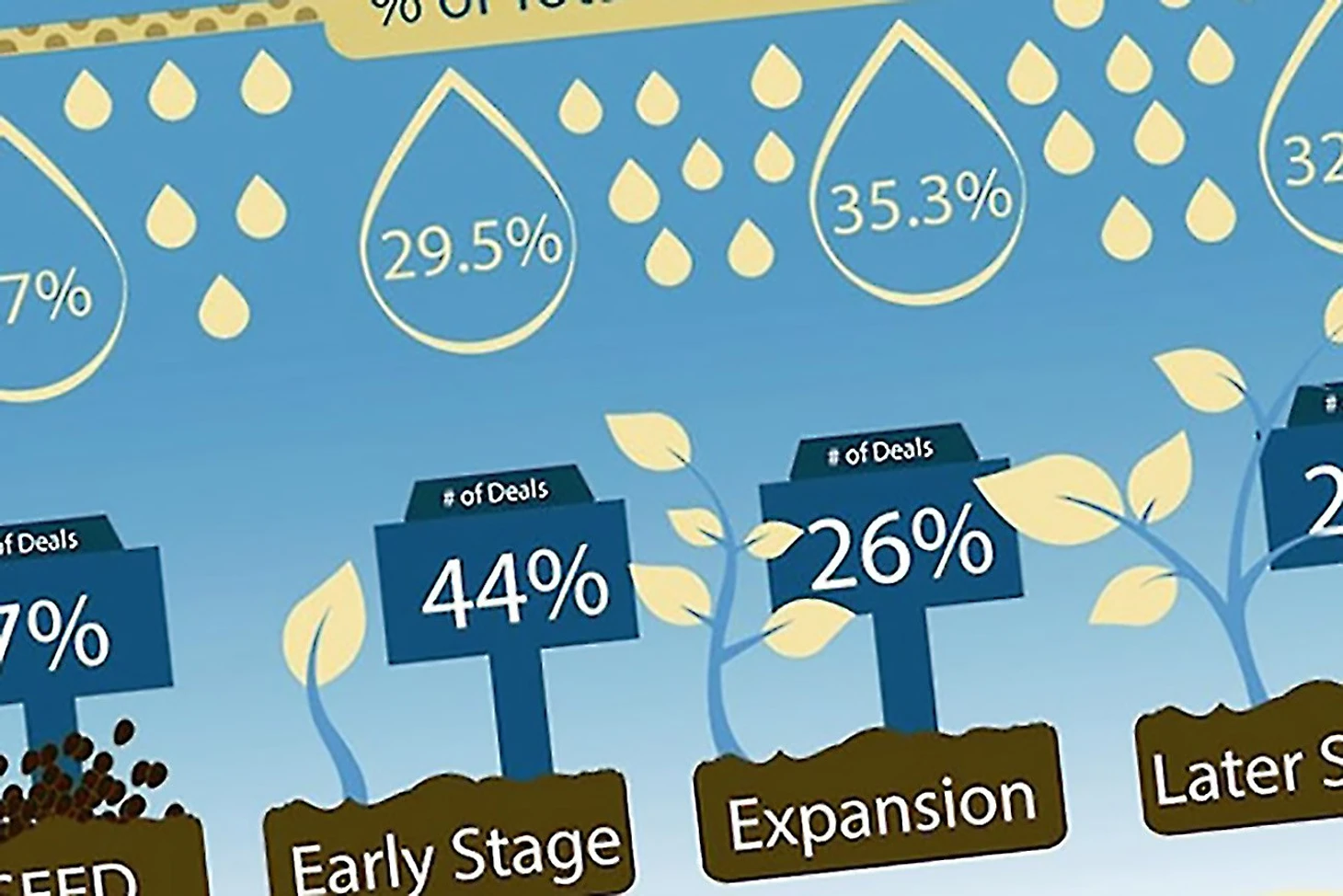

Венчурные фонды покупают не уже более-менее сложившиеся компании в более-менее понятных отраслях – а вкладывают деньги часто в компании, которые существуют только на бумаге или в голове их создателей – предпринимателей и страртаперов – обычно в новых, быстрорастущих или только создаваемых сложных и технологичных отраслях. Они могут не иметь готовых продуктов или доли на рынке, или часто вообще не иметь еще рынка в принципе – и там самое главное видеть их потенциал. Венчурные фонды составляют небольшую долю рынка РЕ – 5-10% от общего объема (это "всего" несколько сотен миллиардов), но часто играют даже более заметную роль, т.к. на их счету многих ставших при их поддержке всемирно известными компаний – например, тот же google, amazon, facebook, twitter, dropbox, uber, airbnb, xiaomi, whatsapp и т.д. - все они на ранних стадиях финансировались VC фондами. РЕ тоже владеют многими известными и крупными компаниями – такими как hilton, hertz или heinz (и это только на одну букву)) – но они не особо это афишируют и это не так известно.

Так почему финансисты из таких фондов стали скупать команды НБА (и не только НБА), почему у них там пока неплохо получается и есть ли в этом какая-то логика и система? Какой потенциал в спорте у подобных инвесторов и зачем им вообще все это нужно? Посмотрим на их умения и отличия от прочих владельцев чуть глубже.

Старикам тут не место или «Будьте осторожны со своими желаниями. Они имеют свойство сбываться»

Если говорить о способностях и знаниях необходимых в области PE то к числу их компетенций кроме хорошего понимания финансовых техник и финансовой инженерии, налоговых механизмов и способов привлечения внешнего финансирования, им необходимо прекрасное понимания бизнес стратегий, видения различных тенденций, умений понимать практически любые отрасли и любые компании изнутри, очень хорошо разбираться в людях, особенно в предпринимателях и менеджерах, понимать у кого какой потенциал и у кого какой потолок, видеть скрытые проблемы и риски, уметь анализировать большое количество информации и иметь очень критическое мышление и много что еще.

Но главное – всегда и везде видеть возможность для улучшений, возможность создания новой стоимости, возможность изменений и развития той или иной организации, компании, продукта или просто идеи. В этом основная соль этой деятельности – вы должны мыслить максимально стратегически и очень четко понимать, почему в ваших руках эта компания будет гораздо лучше, чем в руках ее нынешнего владельца. Еще до сделки вы должны четко знать, как вы ее улучшите, какая у вас будет стратегия и что нового и лучшего вы принесете в эту компанию, какими путями повысите ее стоимость.

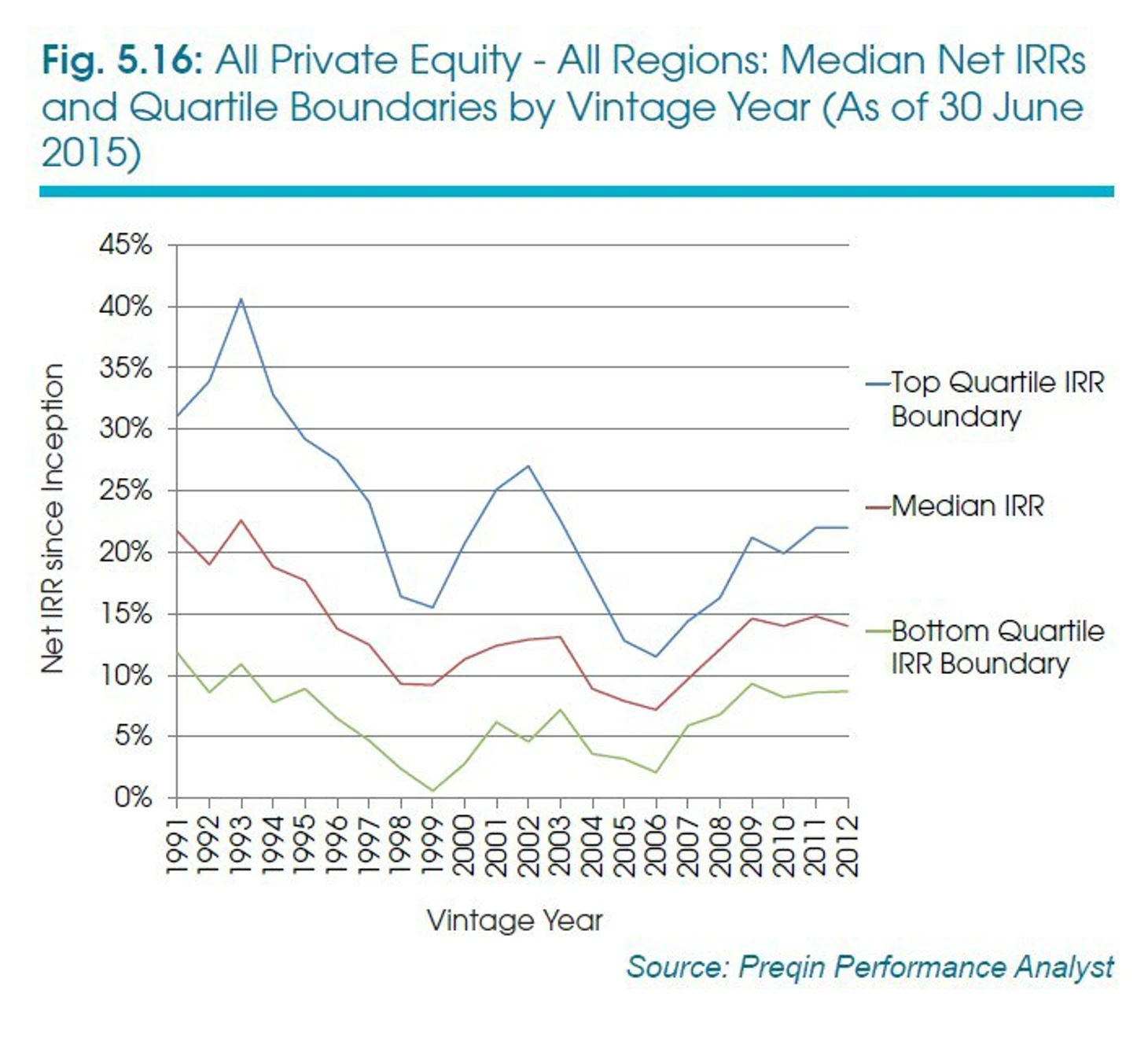

Логика тут очень проста. РЕ считаются очень доходными инвестициями для инвесторов – возможно, самыми доходными. Большинство инвесторов изначально рассчитывают на 15-20% годовых, учитывая ту низкую ликвидность и что про деньги надо будет забыть лет на 10. Это значительно выше чем обычно зарабатывают ан фондовом рынке или, тем более, на облигациях. Именно поэтому такие инвестиции и называются альтернативными - то есть некой альтернативой заработать больше чем традиционными (хотя и сложностей больше - выбрать правильный фонд чего стоит).

Соответственно чтобы заработать еще и себе на хлеб с маслом финансист из PEVC фонда должен обеспечить общую доходность фонда в 25-30% в год и выше. Так как он приобретает компанию обычно с премией относительно цены рынка, часто в конкуренции с другими фондами (сейчас это норма – денег в отрасли очень много – больше триллиона долларов, а хороших сделок особо больше не становится и за них растет конкуренция и цена) или со стратегическими покупателями – часто +50% к обычной расчетной цене и более, то ему надо за 5-7 лет владения увеличить эту стоимость минимум в 2-3, а иногда и в 4 раза, даже с учетом левереджа, налогового щита и прочей финансовой инженерии. Просто потому что беря у инвесторов 1 млрд. долларов и желая им вернуть 15% на которые те рассчитывают – ему через 10 лет нужно будет отдать им 4 млрд. и плюс заработать что-то и себе. И у лучших фондов это обычно получается.

Соответственно просто купить компанию и что-то там косметически улучшить – и продать подороже - это не вариант. РЕ и особенно VC фондам нужен план радикального роста прибыли и капитализации бизнеса, в разы. У VC еще проблема, что выстреливает обычно 1 сделка из 10, а то и 2-3 из 100 – а большинство вообще прогорает – и им нужно рассчитывать на рост стоимости отдельных компаний просто на порядок или даже два чтобы по итогам оставаться в плюсе и именно такой потенциал искать в новых компаниях.

Поэтому такие инвестиционные фонды покупают компании с четким пониманием что и как в них менять. Меняется обычно следующее:

а) менеджмент – часто просто вся команда целиком или количество персонала (серьезные сокращения тоже обычная практика)

б) стратегия развития компании (в разработке стратегий РЕ финансисты обычно большие гуру – они редко могут сами влиять на операционное управление – но стратегии это их конек

в) структура активов, некоторые подразделения могут быть ликвидированы или проданы, какие-то наоборот приобретены, от слабоэффективных активов, не добавляющих стоимости и снижающих ROACE компании тоже обычно избавляются. Часто кардинально меняется и структура пассивов - но про большие заимствования уже говорилось.

в) продуктовые линейки, страны и регионы присутствия, бизнес-модели, каналы продаж, схемы маркетинга и дистрибьюции, позиционирование и рыночные ниши, клиентские портфели и много что еще.

г) но очень часто главное что меняется - это система мотивации, внутренняя культура (с фокусом на максимальную эффективность и рост стоимости), организация бизнес-процессов (что особенно важно в молодых растущих компаниях) и общая система управления - у PEVC обычно огромный опыт именно в таких вопросах и тут они способны создать много новой стоимости просто за счет системных изменений.

Самое главное им при оценке сделки и при due diligence понять слабые места конкретной компании, что сдерживает ее рост, какие есть проблемы и лимитирующие факторы, где находятся bottleneck-и, каков реальный потенциал и насколько он используется. Это могут быть люди, системы, стратегии, технологии, система управления, логистика, ключевые компетенции, продукты, рыночные ниши и т.д. и т.п. Все это потенциально можно изменить. И в плане как раз изменения стратегий, привлечения новых кадров, поиска новых идей, обобщения отраслевого опыта, в предоставлении полезных контактов и связей, налаживание системного менеджмента финансисты из PEVC могут очень сильно помочь управленцам своих компаний и особенно начинающим предпринимателям-стартаперам.

То есть в отличие от инвесторов на бирже – просто покупающих акции и ждущих их роста и максимум иногда голосующих за членов совета директоров – инвесторы из PEVC фондов оказывают огромное влияние на создаваемую в своих компаниях стоимость, на их развитие и успех – они совершенно точно не пассивные инвесторы и особенно это касается конечно VC, которые даже не столько предоставляют деньги молодым предпринимателям сколько делятся с ними своими управленческими и отраслевыми знаниями, опытом, контактами и стратегическим мышлением.

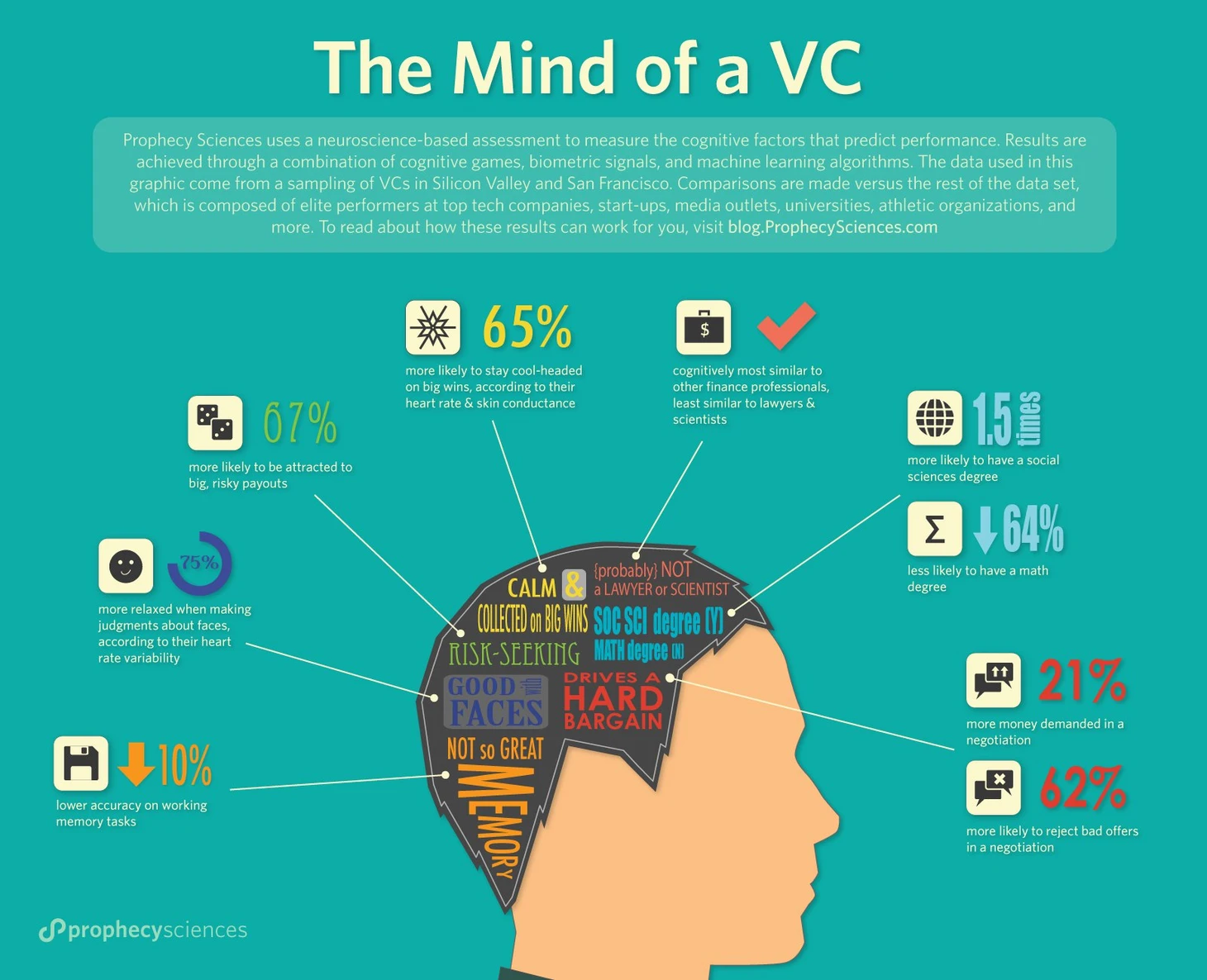

Причем сами финансисты PEVC сильно отличаются от обычных акул бизнеса – предпринимателей, бизнесменов и управленцев, что дает им свои плюсы. Они сами никогда не создают никаких предприятий (ну разве что свои фонды) и управляют не своими деньгами (хотя свои обычно тоже вкладывают в свои фонды, но больше 90% денег там от сторонних инвесторов). Поэтому они имеют изначально другое мышление, другой тип характера и другое мировоззрение чем сами предприниматели, а также топ-менеджеры, с которыми они работают. Это вообще принципиально другие люди в мире бизнеса, чем традиционные предприниматели.

Например, предприниматели и топ-менеджеры обычно по природе экстраверты, часто яркие альфа самцы, как правило это энергичные и харизматичные лидеры. Имеют склонность к некоторому авторитаризму, стремятся все контролировать и всеми управлять, подавляют так или иначе своих сотрудников и доминируют в своих компаниях. Бывают среди таких конечно и интроверты и ботаники, вроде Цукерберга – но это большая редкость, обычно они совсем другие – и больше похожи на типичных лидеров государств.

Финансисты совсем другая крайность – они менее активны, гораздо менее харизматичны, совершенно не авторитарные и не властные, и обычно более интроверты, больше мыслители, аналитики и стратеги, чем энергичные деятели. Как правило, это совершенно иной психотип, чем у типичных бизнесменов. Им несколько сложнее управлять людьми или своим делом и их сильные столроны совсем в другом.

Предприниматели и менеджеры обычно хорошо знают одно дело или одну отрасль и сильны в чем то одном. Так как они обычно всю жизнь проработали в одной компании или в одной отрасли то именно в ней они большие специалисты. Но это часто не даёт им мыслить шире. В современном мире отрасли, рынки, бизнес модели стремительно меняются, часто одна отрасль может вытеснить другую или вступить в ней в конкуренцию – как с тем же ТВ, угрозы идут не от конкурентов, а от тех от кого их не ждали, и стратегии от этого постоянно усложняются. И несмотря на якобы универсальность руководителей – им обычно комфортно только в компаниях если не определенной деятельности – то определенного масштаба, определенного склада и определенной культуры (например, часто успешные стартаперы становились плохими руководителями когда их компания вырастала в размерах – и наоборот успешные люди из крупных корпораций, приходившие в небольшие компании, там часто проваливались).

Финансисты как правило работают со множеством отраслей – обычно хотя бы с 2-3-4, как тот же Джо, а часто вообще максимально универсальны. Они смотрят на мир гораздо шире и у них менее замылен глаз чем у людей из какой либо отрасли, они могут увидеть то чего не увидят инсайдеры, в том числе среди новых отраслевых угроз. Они во многом смысле подобны консультантам и им надо понимать фундаментальные вещи, а не детали каждого отдельного бизнеса. Поэтому обычно они очень адаптивны и способны приспособиться к любой новой задаче и любой новой компании, а главные их знания и навыки - в части управления, финансов или повышения эффективности могут быть применимы везде.

Предприниматели обычно очень уверенные в себе люди (без этого там ничего не добиться) и доверяют обычно только себе. В людях они часто больше всего ценят именно лояльность, а не что-либо другое – это свойство большинства руководителей. Они часто слишком самоуверенны и в своих знаниях, и в своих способностях. Поэтому редко слушают внимательно что говорят другие и предпочитают иметь именно сотрудников – то есть исполнителей своей воли.

Финансисты работают обычно иначе. Так как они часто сталкиваются с новыми отраслями, новыми типами проблем, новыми вызовами и всегда с новыми компаниями и людьми, они обычно умеют очень очень хорошо слушать других и, более того – постоянно нанимают внешних консультантов и советчиков, постоянно ищут совета со стороны и думают с кем-бы проконсультироваться. Начиная от процесса дью дилижанс и сделки где на них работает масса консультантов, инвестбанкиров и юристов, аудиторов и т.д., и кончая управлением и ростом стоимости, где у любой PEVC есть большое количество связей, консультантов и специальных советников в каждой отрасли – они постоянно ищут стороннюю экспертизу и ее привлекают в максимально возможном формате и, главное, доверяют тому что им говорят. А работа консультантов по найму с менеджментом компаний как правило не заканчивается ничем вообще и их отчеты потом годами пылятся на полках, управленцы никогда серьезно их не воспринимают. К слову многие финансисты РЕ часто сами бывшие управленческие консультанты или люди из четверки – и они здорово приучены слушать что скажут другие.

(на фото один из самых выдающихся наряду со своим партнером Марком Андрессеном венчурных капиталистов мира - Бен Хоровитц, книгу которого The Hard Things about Hard Things я очень рекомендую всем начинающим предпринимателям или желающим стать таковыми)

У бизнесменов всегда довольно сложная и неоднозначная мотивация. Им нужны деньги – да – но им нужна и власть, и известность часто, и возможность управлять как можно большей империей (отсюда в истории человечества было столько войн и столько плохих корпоративных сделок) – то есть иметь еще больше власти, полномочий, размаха. В ней часто много личного и часто сентиментального – например, привязанность к своей компании, к конкретным сотрудникам, конкретным клиентам, продуктам и т.д., больше желания делать все так как он делал всегда.

Финансисты всегда несколько проще, они больше смотрят на мир математически, думают именно цифрами, стоимостью, капитализацией. Они не так привязаны к какому-либо бизнесу сами по себе, личностно, имеют меньше сантиментов и психологических ловушек и больше мыслят терминами эффективности, оптимизации, капитализации – а не просто стремятся к росту ради роста или к известности или некоему абстрактному успеху.

Предприниматели и финансисты часто совершенно по-разному относятся к сотрудникам и по-разному их ищут и нанимают. Руководители привыкли быть главными и отвечать за все. Они номер один в организации. Им в первую очередь нужны исполнители конкретных функций. Еще лучше – лояльные исполнители. Они мыслят парадигмами конкретного функционала и обычно ищут людей именно под функционал. В первую очередь всегда смотрят на резюме, на достижения, на опыт и подходимость кандидатов под заложенные у них в голове шаблоны конкретной позиции. Если он решил что ему нужен чеовек именно с такими параметрами – он будет искать иемнно эти параметры. При этом изначально подразумевается, что руководитель сам лучше всех понимает, как делать ту или иную функцию и ему просто нужно делегировать эту деятельность кому то чтобы себя разгрузить. Поначалу в большинстве стартапов и маленьких компаниях предприниматель может исполнять вообще все функции и быть уверенным, что он все их исполняет хорошо – и только со временем по мере роста бизнеса и увеличения загруженности он передает функции другим – но именно в том виде, в каком он сам их видит.

Финансисты всегда думают совершенно иначе. Они могут владеть организацией какое то время – но не они ее создавали и не они ей управляют, она не их и они часто в деталях ее деятельности или рынка просто не разбираются. Им нужно найти людей которые будут что то понимать в этом деле – и изначально больше чем они сами, т.к. финансисты не могут быть лучшими специалистами ни в одном серьезном вопросе, кроме может быть самих финансов или стратегии – но точно не в маркетинге, производстве, операциях и т.д. Они в первую очередь всегда ищут партнеров. Они готовы делиться долями в бизнесе и давать большие бонусы – но они не смотрят обычно просто на опыт и историю человека, им нужно найти единомышленников в глобальном смысле, создать команду, они в первую очередь ориентируются на личные впечатления и свое понимание людей, на их мотивацию, их мышление и т.д. и ищут в первую очередь близких себе по духу. Они не рассматривают тех, кого нанимают своими подчиненными или тем более исполнителями функций – им обычно нужны максимально свободные по мышлению люди, которые хорошо дополняют команду, систему, бизнес и их самих. И резюме, лояльность и голый функционал их интересует очень мало. Важен не человек под функцию, а человек как таковой в рамках конкретной системы и культуры.

Предприниматели обычно хорошие творцы, глобальные стратеги, мыслители – в том плане, что часто летают в облаках, постоянно придумывают новые идеи, проекты и продукты, смотрят на все позитивно, оптимистично и креативно, и обычно слишком сильно верят в силу своих идей – но, по крайней мере, генерируют их много и в значительной части двигают всех нас вперед. Хотя и часто ошибаются и прогорают.

Финансисты более скептически и критически смотрят на вещи, доверяют больше фактам и цифрам, чем интуиции и чутью, умеют считать и опускать с небес на землю, могут разрушить любую идею, если она не базируется на четких расчётах и всегда настроены немного пессимистично - это их работа и натура. В этом часто их и слабость и сила.

Вообще давно по жизни заметил, что самая мощная вещь в бизнесе – это правильное сочетание там сильного предпринимателя и сильного финансиста. Например, тесная связка генерального и финансового директоров, один их которых больше стратег и мечтатель, а другой реалист и практик и которые хорошо дополняют друг друга. И почти во всех успешных историях бизнес проектов всегда было два таких действующих героя.

В этом как раз огромная роль VС менеджеров, таких как Джо Лэйкоб, в успехе своих компаний и предпринимателей, которых они спонсировали. К ним ежегодно приходят тысячи разных мечтателей с кучей идеи, проектов, бизнес планов и т.д., и им мало того что из этой тысячи нужно отобрать максимум 5-10 самых реальных, проработанных и перспективных, но и потом в ходе реализации проекта всячески помогать талантливому предпринимателю критическим взглядом на его идеи, планы и на ситуацию в общем, всегда четко излагать цифры и факты и искать компромисс во всех вопросах.

И предприниматели и финансисты активные риск тейкеры – они на риске и зарабатывает деньги. Но отношение к риску у них тоже разное. Предприниматели любят риск как таковой – он их обычно заводит, дает им энергию и адреналин, для них во многом именно в этом смысл бизнеса. Именно потому они предприниматели – те самые 5% людей кто умеет и любит жить с риском. Финансисты на риске тоже зарабатывают – причем по сути только на риске. Выше риск – больше доходность – но для них главное оптимизации риска и доходности, то есть максимизации доходности при минимизации риска, и им главное в жизни риском максимально управлять, максимально просчитывать и максимально элиминировать. Он точно им удовольствия не доставляет.

В финансисты идут не те 5% предприимчивых и смелых людей, что рождены для бизнеса, а скорее 5% совершенно других – которые умеют риски видеть и просчитывать, обычно это самые осторожные люди в мире, в отличие от первых. И если для первых существует понятие повезло-не повезло – существуют эмоции от этого которые они и ищут – острые впечатления, как часто и у спортсменов, то у вторых таких понятий нет – они всегда ищут причину почему что то сработало или не сработало и стараются улучшить позиции так чтобы в следующий раз шанс успеха был максимально возможный. Максимально трезвое в чем то приземленное мышление.

Поэтому они не будут ни сильно убиваться после 7го матча 16го года, ни сильно радоваться после 5го матча 17го. Предприниматели и вообще авантюристичные, эмоциональные, рисковые натуры, в т.ч. большинство спортсменов – они почти все такие же - очень любят побеждать и радуются удаче и ненавидят когда в чем то не повезло. И ищут удачу как таковую, считают что она должна им помогать – и она и правда таких рисковых часто любят. Финансисты мыслят совсем по другому – если ты победил – но за счет удачи – то это почти то же самое что ты проиграл, значит ты где то недоработал. Если ты все сделал как нужно и поставил себя в максимально выигрышную ситуацию – но вдруг что-то пошло не так - это не страшно, ты сделал все как нужно и в следующий раз все будет нормально. Это разный подход и к бизнесу и к жизни вообще. Возможно самая фундаментальная разница между предпринимателями и финансистами.

Что происходит, когда сам такой финансист становится вдруг руководителем своего бизнеса, например спортивной команды? Я думаю, он управляет им совсем по другим принципам, чем классический предприниматель, строит совсем другую организацию и руководствуется совсем другими подходами. Особенно если речь конкретно про Джо Лэйкоба, который никогда в жизни до ГС не управлял и не руководил никакими компаниями, всегда был наемным финансистом, но вырастил 70 компаний, в т.ч. многие достаточно успешные именно как венчурный финансист. О том, какие типы руководителей в американском спорте вообще бывают и чем этот новый типаж владельцев команда, в частности в НБА от них отличается и как это влияет на их решения, на культуру их организаций и на их успешность на спортивных площадках. Но об этом в последующих главах.

Однажды на диком западе или «Под небом голубым есть город золотой»

Слово Golden в названии команды Уорриорз тоже весьма неслучайно. Золотым штатом (и штатом вообще) Калифорния стала буквально в одночасье – за один год – 1849-й. И с тех пор это имя прочно к нему прилипло и когда Уорриорз в 1972 году решили перестать играть в даунтауне Сан-Франциско, почти на 50 лет в итоге (впрочем, в 70-е СФ переживал сложные времена) – то они поменяли название Сан-Франциско Уорриорз на Голден Стэйт – и это было крайне логично – круг в итоге замкнулся.

Когда-то еще буквально 170 лет назад это прекрасная теплая плодородная земля – Калифорния (и особенно Северная Калифорния - NorCal) была почти пустынной и никому не нужной, там даже индейцев жило немного. Формально северной Калифорнией долгое время владели сначала испанцы, которые и заложили в 18-м веке небольшую католическую миссию на окраине нынешнего Сан-Франциско и дали ей это название, а потом мексиканцы, но реально хозяевами этой земли почти 30 лет были русские. А испанцы и мексиканцы долгое время в северную часть Калифорнии старались особо не соваться, ибо тут был серьезный российский военный форт, вооруженный гарнизон, поселение, фермы и регулярное морское сообщение как с Аляской, так и с Россией, которая реально была ближе (по времени в пути) чем центральная Мексика, не говоря уже об Испании.

До сих пор Форт Росс, Русская река и Russian Hill (некогда русское кладбище, а ныне центральный и элитный квартал в центре Сан-Франциско) являются значимыми достопримечательностями этих мест. Мы сейчас про Северную Калифорнию, в отличие от Аляски, стараемся не вспоминать, хотя она тоже могла бы быть частью России. В 1806 году в бухте Сан-Франциско пришвартовались корабли «Юнона» и «Авось» с руководителем Русско-Американской компании Николаем Резановым, искавшим источник продовольствия для русских поселений на Аляске, на борту. У него вообще 4-летнее путешествие получилось по тем временам крайне мощным – кругосветка вокруг Бразилии с Крузенштерном и сильный конфликт с ним в дороге, посещение Камчатки, потом посольская миссия в самой изолированной тогда стране мира – Японии, окончившаяся неудачей, потом инспекция поселений Аляски, которой он был практически хозяином (как основной акционер РАК – у императорской семьи были лишь миноритарные доли), и в конце поход в Калифорнию, где он вдобавок познакомился с 15-летней дочкой местного испанского коменданта и сделал ей предложение (об их романтических отношениях и написана поэма Вознесенского и знаменитая рок-опера «Юнона и Авось»), а потом долгое возвращение по Сибири в Петербург чтобы просить Царя поспособствовать браку с католичкой – ну и смерть по дороге где-то под Красноярском.

И ему так эти места понравились, что он указал руководителю РАК, фактическому губернатору Аляски Баранову построить в Северной Калифорнии недалеко от СФ крепость и поселение и заняться снабжением Аляски отсюда. После его смерти указание выполнялось медленно – но в 1812 Баранов его открыл и потом почти 30 лет наши там активно хозяйничали – нанимали или заставляли силой местных индейцев помогать в сельхозработах, построили несколько ферм и селений, занимались промыслом на выдр и котиков, вели активную торговлю, построили первую в Калифорнии судостроительную верфь, первые мельницы, первые виноградники, первое скотоводческое хозяйство и т.д. Испанцев и мексиканцев этот форт и наша активность на как бы их территориях долго беспокоила и они пробовали договориться его оттуда убрать дипломатическими методами – но безуспешно. Пока наши сами не решили что эта земля не перспективная и проще покупать продовольствие для Аляски в Орегоне, где уже появились первые американские переселенцы, и сами решили не уйти из Северной Калифорнии в 1841 году.

Эти территории на несколько лет перешли снова под условный контроль мексиканцев, но вскоре они официально передали их американцам по итогам Мексикано-американской войны 1846-48 гг., которая началась по большему счету из-за Техаса (мексиканцы еще как-то смирились с его независимостью от Мексики которую те добились в 1836 году, но его вхождение в состав США спустя 10 лет их сильно обидело), и в итоге этой войны и захвата американцами Мехико они кроме давно потерянного Техаса потеряли добрую половину своей тогдашней территории – в т.ч. нынешние американские штаты Невада, Нью-Мексико, Колорадо, Аризона, Юта и естественно Калифорнию.

Сразу после этого в район СФ стало прибывать все больше и больше американских переселенцев (первые появились еще в 30-х годах), и буквально сразу – буквально через пару лет - в 1848 году - американцы в окрестностях маленького тогда поселения Сан-Франциско нашли самые большие запасы золота в мире.

Можно только удивляться почему такие богатые и легкодоступные золотые месторождения не были найдены ни за 70-лет испанцами (ну ок – у них была просто католическая миссия в тех местах и они точно ничего там особо и не искали), ни за 30-лет нашими соотечественниками, которые как раз там активно хозяйничали и занимались коммерцией и земледелием - с этим золотом мы конечно сильно промахнулись. И совершенно неизвестно как сложилась бы всемирная история если бы они все же их нашли первыми (вряд ли мы потом оттуда бы ушли - а военной мощи охранять эти земли у нас тогда было больше чем у США, Испании и Мексики вместе взятых) и что сейчас было бы с Калифорнией вообще, но так получилось что открытие этих месторождений американцами перевернуло не только историю Калифорнии, но и изменило существенно всю Америку, а со временем и весь мир. Попробую объяснить свою теорию почему.

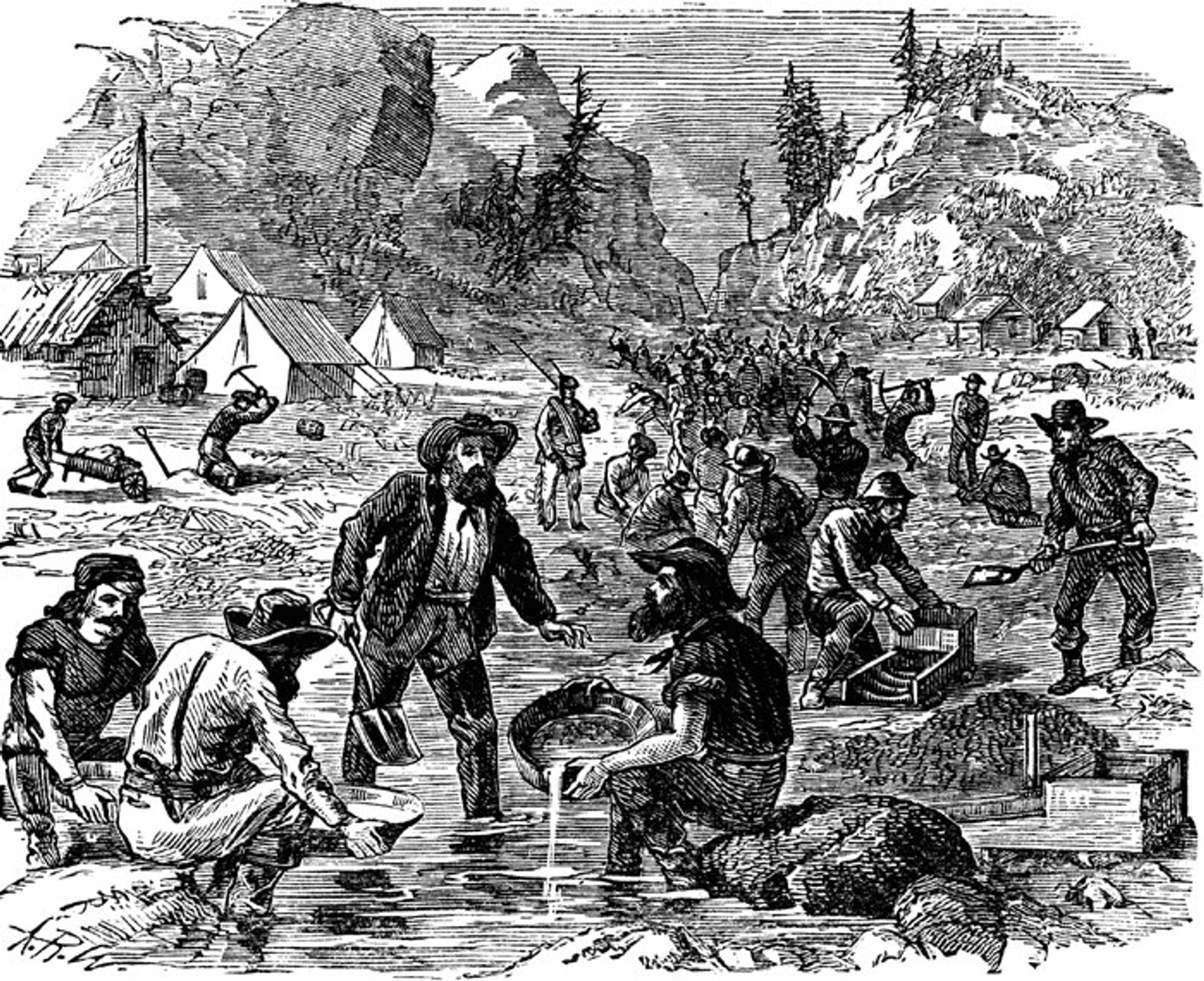

Все началось с того что в 1849 году, когда новости о баснословном золоте облетели земной шар, в Северную Калифорнию устремились сотни тысяч людей со всего мира – из США, Латинской Америки, Азии, Австралии, и Европы. Причем не просто людей – а самых-самых авантюристичных, смелых и решительных. С какой-то точки зрения это были отбросы общества - разные авантюристы, полукриминальные и отмороженные элементы, а с другой наоборот - самые здоровые его силы - самые энергичные, предприимчивые и креативные люди. Поселение Сан-Франциско за пару лет из деревни с 300 жителями стало крупнейшим городом к западу о Миссисипи с населением более 50 тысяч человек (а к 1870 и 150 тысяч, став финансовой, экономической, научной и культурной столицей всей западной части США).

Причем именно среди американцев был, наверное, самый строгий отбор – им было добраться сложнее всего. Люди с других континентов добирались в основном морем (причем было много случаев когда какое-либо просто торговое, транспортное или иное судно заходило в бухту СФ и экипаж в полном составе увольнялся и решал остаться тут отказываясь куда-либо дальше ехать – в итоге вскоре вся бухта оказалась забита сотнями заброшенных судов), а вот американцам приходилось идти пешком через леса кишащие индейцами, перебираться через горы и пустыни, в т.ч. долину смерти, в отсутствие каких-либо дорог. Поэтому в СФ попадали в итоге самые крутые и рисковые товарищи, кто мог все это преодолеть (правда, во время второй золотой лихорадки на Юконе спустя 30 лет им приходилось еще сложнее). Это была самая большая в истории селекция наиболее решительных и предприимчивых людей, которых судьба собрала со всего мира в одной маленькой его точке.

В итоге эта золотая лихорадка 1849-53 гг. и эти авантюристы сильно изменили культуру всей Америки. До них Америка была по большему счету чисто фермерской, квакерской и пуританской страной – весьма похожей на сельскую Англию, где правила протестантская этика в ее худшем виде. Там считалось высшей добродетелью всю жизнь вкалывать до седьмого пота за гроши, копить каждую копейку, медленно и верно создавать год за годом, десятилетие за десятилетием свой семейный капиталец, жить экономно и по разумным богоугодным правилам и т.д. Вроде и правильная философия жизни – но без размаха, без особой идеи, без какого-либо развития. Такими были 99% тогдашних американцев, в основном сельских. Но тут появились вдруг люди, которые резко стали миллионерами в нынешних понятиях – всего за год-два. Просто из ниоткуда. Про них стали писать газеты, они стали узнаваемыми персонажами, про них рассказывали массу историй (и особенно этому помогли Марк Твен и позднее Джек Лондон).

И постепенно культура Америки стала меняться и все больше отдаляться от европейской – появилась так называемая Американская мечта, выросшая из того что сначала называлось Калифорнийской мечтой – а именно быстрое и стремительное обогащение – путем тяжелой работы и доли удачи – но именно быстрое, а не медленное накопление путем сильной экономии, как учила протестантско-пуританская этика. Люди стали думать что надо больше рисковать, больше искать свою удачу, что в мире есть возможность жить по другому, чем жили их предки и не связывать себя мышлением свойственных их сословиям, что не нужно боятся больших трудностей на пути к успеху – их преодоления всегда может быть щедро оплачено.

До 1849 года всего этого в культуре Америки не было, как и серьезного бизнеса, класса предпринимателей, признания определенного авантюризма и предприимчивости доблестью и т.д. А после появились и масса серьезных предпринимателей, дикий капитализм дающий шанс всем, но в котором преуспевают только самые решительные, все эти robber barons вроде Рокфеллера и Карнеги и талантливые инженеры-предприниматели, которые тоже хотели разбогатеть вроде Эдисона и Форда – и вскоре благодаря всем этим людям, всей этой культуре, идеологии, экономике основанной на риске и предпринимательстве Америка стала богатейшей страной мира и главным мотором технологического и экономического развития человечества. А все это началось в Сан-Франциско.

И вполне логично, что хотя культура риска и предприимчивости распространилась из Северной Калифорнии потом на всю Америку, и в какой-то степени стала в 20-м веке даже глобальной, все равно ее эпицентр, идеологическая точка отчета и источник развития остался навсегда именно в Сан-Франциско и его окрестностях. Поэтому неудивительно, что именно тут в итоге появилась Кремниевая долина и здесь родились почти все взрывные технологии 20-го и 21-го века – от компьютеров, транзисторов и интернета до социальных сетей, самоуправляемых машин и бесчисленного количества разных сервисов. И не только потому, что тут находится основанный одним из разбогатевших на лихорадке предпринимателей – Лиллардом Стэнфордом - знаменитейший Стэнфордский Университет, который закончили и Хьюитт с Паккардом, и Брин с Пейджем, и масса кто еще, включая Джо Лэйкоба, и вокруг которого все это и развернулось – но в первую очередь потому что особое место с особой культурой, где риском, авантюризмом и предпринимательством до сих пор пронизана вся атмосфера, где ими можно буквально дышать.

Именно поэтому сюда по прежнему, как и 170 лет назад едут люди со всего мира у кого есть большая мечта, своя большая идея или кто хочет рискнуть по крупному – они знают, что найдут тут единомышленников, поддержку, готовых рискнуть инвесторов и все возможности для прорыва. Именно поэтому тут обычные инженеры или программисты устраиваясь на работу обычно интересуются не зарплатой и соцпакетом – а пакетом акций или опционами которым им могут дать – им не так важно просто зарабатывать – им важен шанс рискнуть и заработать много если повезет. Именно поэтому тут всегда рождается что-то новое и больше всего ценятся именно смелые и предприимчивые люди, а не просто талантливые или умные сами по себе. Именно поэтому тот же Цукерберг как и множество народу до него когда у него вдруг возникла идея в Гарварде все там бросил и отправился через всю страну именно сюда – зная что только тут он может вырастить свой фейсбук. Именно поэтому в мире были тысячи попыток построить аналог Долины – в т.ч. и в России, как и в Китае, Европе и в самих штатах – много где – но нигде ничего не получилось при всем гос. стимулировании и выделенных ресурсах – потому что решает именно предпринимательская культура и объединение людей находящихся на одной волне – а оно случилось именно тут – еще в 1849 году. Именно поэтому тут находятся не только топовые компании которые тут родились и развились – те же Google, Apple, Facebook, Intel, HP, Oracle, Adobe, eBay, Visa и тд и т.п. – но и исследовательские лаборатории прочих крупнейших корпораций мира – того же Самсунг, Тойоты, Нокии, Амазона с Майкрософт, IBM, Sony и других.

Все идет корнями с Золотой лихорадки и той энергетики и культуры что возникла в Северной Калифорнии тогда. И когда один из венчурных капиталистов, основа из основ Кремниевой долины, в итоге купил команду региона с названием Golden State в названии – как отсылку в 1849 году, когда штат и стал Золотым, это очень символично и это действительно круг наконец замкнулся.

Умница Уилл Хантинг или "Если твой поступок огорчает кого-нибудь, то это еще не значит, что он дурен"

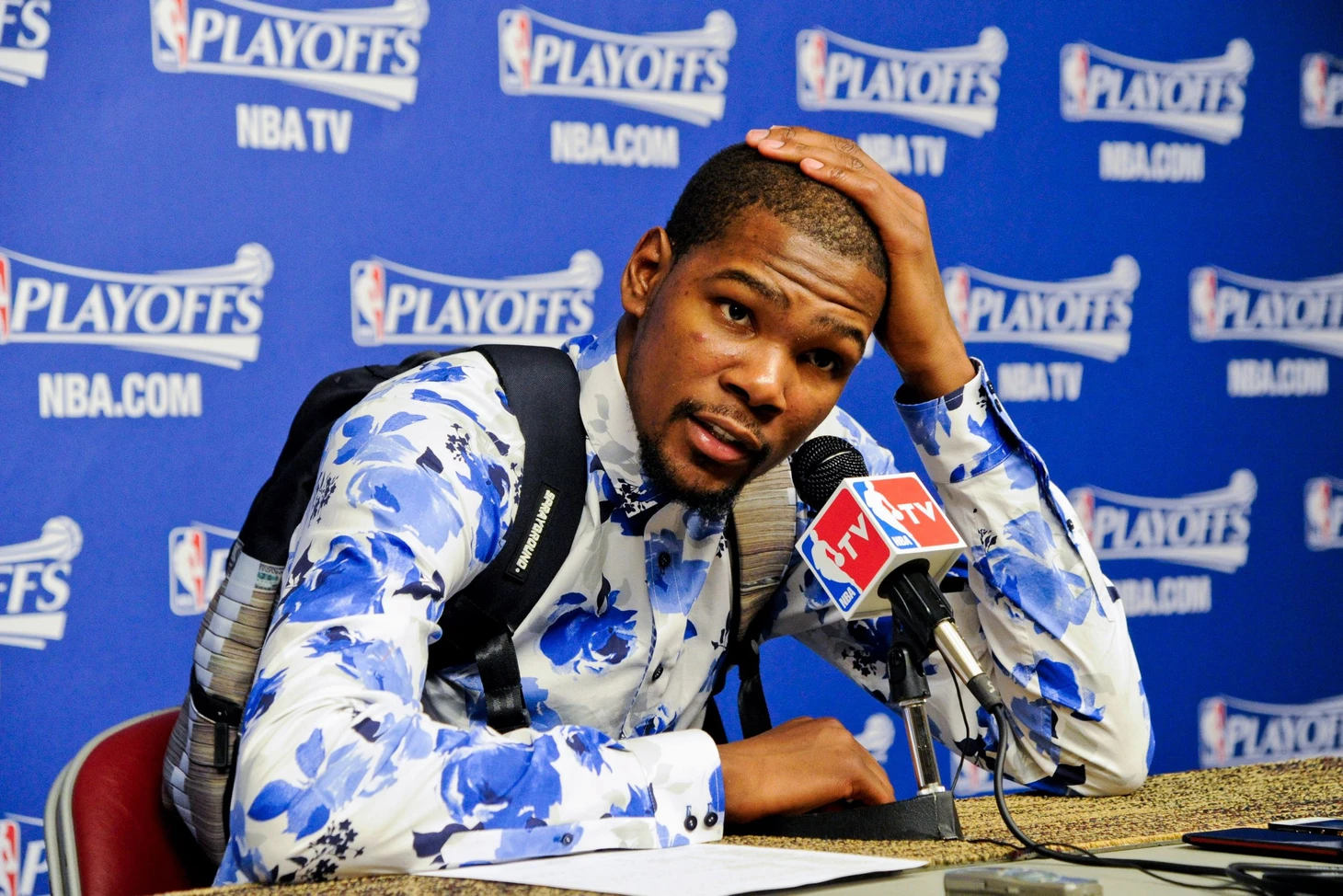

Нельзя все же обдумывая все то, что происходит и с Голден Стэйт Уорриорз, и с Лигой вообще, не упомянуть о Кевине Дюранте. Это безусловно был его год, его финал и он действительно сформировался как минимум во вторую звезду лиги (учитывая его универсализм и игровое мышление) и совсем скоро может стать и главный в ней человеком. Всего этого он добился за год исключительно своему решению перейти в ГС, которое было воспринято крайне неоднозначно. А его переподписание за весьма скромные по нынешним временам 25 млн. долларов в год также подчеркнуло все те тенденции, о которых говорилось в первой части и наметило его дальнейшее желание побеждать и доминировать в этой лиге. Он умудрился стать главным действующим лицом не только прошлого межсезонья и прошедшего финала, но и нынешнего лета уже тоже - и не написатьо нем ничего стало просто невозможно.

Изначально год назад даже у некоторых болельщиков команды были вопросы насколько это правильное решение для обеих сторон – насколько он сможет интегрироваться в ее игру и особенно насколько ему будет комфортно в команде, которая формировалась и сдруживалась годами, в раздевалке – ведь там уже многие роли расписаны, кто есть кто – и зачастую вписаться в коллектив сложнее даже чем вписаться в тактику. Были риски, что не все игроки могут воспринять его исключительно положительно и у многих он может отнять их хлеб, их значение, понизить их роль, или даже затмить. Да и одно дело перейти просто в хорошую команду - другое в уже сложивнийся чемпионский коллектив, одну из лучших команд в истории, установившей вероятно вечный рекорд 73-9 и остановившейся в одной игре от того чтобы выиграть 2 титула подряд одним и тем же составом. Даже суперзвездам улучшить и без того великолепную команду может быть сложно, а вот разрушить - весьма просто.

Что же говорить про болельщиков других команд которые за эти 12 месяцев вылили на Кевина огромный и годами копимый поток проклятий, злости, даже ненависти и прочей гадости, обвинив его во всех смертных грехах, особенно в трусости, слабости, мягкости, предательстве, неблагодарности, боязни трудностей и поиску легких путей, убийству интриги в Лиге и т.д. и т.п.

К слову опасения первой (адекватной) категории болельщиков уже к середине сезона рассеялись - выяснилось, что они были совершенно пустыми. Кевин оказался не только даже более крутым игроком, чем многие предполагали, более разносторонним чем он раньше показывал в Оклахоме – но и замечательным партнером, показывая как феноменальную игру на площадке - так и максимально корректное поведение вне ее, что конечно бывает очень редко – обычно либо первое, либо второе. Ну и финал в его исполнении и полученное MVP вроде должно было окончательно снять все вопросы по поводу целесообразности этого перехода – он оказался абсолютно правильным и для него, и для ГС, и даже для его прежнего партнера, который наконец смог играть в ту игру, которую он любит больше всего и тоже получил свое MVP – за феноменальную регулярку и кучу установленных рекордов по трипл даблам.

Однако мнения что данный переход был проявлением «трусости» или что он убил Лигу и интригу в ней продолжают звучать и после, даже после финала, пускайи в меньшем объеме. И если в последнем тезисе можно найти какой-то логический след (хотя как показывают цифры из предыдущих разделов - падение интриги и создание суперкоманд только улучшают финансы и рейтинги лиги), то первый вывод кажется крайне странным и спорным.

Послушав сторонников данной концепции внимательно, станет очевидно, что реальных аргументов трусости или неправильности данного перехода у данных болельщиков и экспертов просто нет – ни одного. Им оно просто не нравится по каким-либо личным факторам – их команда стала иметь меньше шансов на успех или им лично менее интересно стало смотреть финал и т.д. – и они подсознательно ищут аргументы неправильности данного решения в качестве оправдания своему недовольству, придумывают эпитеты, термины и штампы, что постепенно стало даже некоторым мейнстримом в около-баскетбольной культуре. Но ищут не совсем там - на самом деле все было совершенно наоборот – это был самый смелый переход в Лиге, одно их самых трудных решений за всю ее историю.

Всем нам – взрослым людям – сложнее всего даются в жизни перемены. Их делать всегда сложнее всего. Особенно сложно их делать, когда вам вроде абсолютно хорошо и у вас почти все есть – ну процентов 90-95 того, чего хотелось бы – то есть за исключением каких-то далеких вещей, каких-то абстрактных мечтаний и амбиций, владевших нашими умами в далекой молодости и которые мы - все мы - рано или поздно с возрастом предаем, подвергаясь убежеднию что реальность она именно такая и так в общем тоже неплохо. А когда вас более-менее любят и лелеют более-менее близкие люди, когда вы более-менее хорошо зарабатываете, занимаетесь более-менее успешно более-менее любимым делом, и делаете его более-менее хорошо - то перемены с каждым днем все сложнее и сложнее, а абстрактные мечты из далекого детства вместе с юношеским максимализмом все дельше и дальше.

И представьте какого это когда вы уже превзошли любые самые смелые мечты которые у вас когда-либо были, когда вы в топ-0,0001% мира по заработкам, когда вы фантастически хорошо делаете очень любимое дело, когда миллионы людей любят, уважают и восхищаются вами, вы окружены близкими и любящими людьми и являетесь кумиром дял всех окружающих – то в общем жизнь просто фантастика и ее очень очень сложно поменять. И особенно сложно поменять, когда вы знаете что потеряете многое из этого, и рискуете еще большим и навлекаете на себя гигантское давление, кучу проклятий и унижений, массу негатива со всего мира, обидите кучу хороших знакомых и даже близких людей, отношения с которыми вы выстраивали много много лет – вы потеряете все это, потеряете в деньгах, неизвестно что приобретёте и получится ли у вас в новом месте, получите кучу проблем и неизвестно справитесь ли с ними. И все ради одного пунктика не выполненной пока мечты, хотя вроде и на старом месте шансы не такие уж и плохие рано или поздно это все же сделать и вроде вы были уже близки пару раз.

Это крайне сложное решение – выйти из зоны максимальнейшего просто комфорта и рискнуть всем, не зная что получится в итоге. 99% игроков НБА никогда бы такое решение не приняли бы. И 99.9% обычных людей тем более. Все и так прекрасно – зачем что-то менять? Это было необычайно сильное решение – бросить хорошую команду, приличных партнеров, в т.ч. звездных, отличное место где ты провел очень много времени и где был абсолютным королем, и все это ради небольшого шанса войти в историю в составе великой команды, зная как миллионы людей отреагируют на это и какой анафеме тебя предадут и какому позору тебя предадут если что-то пойдет не так.

Другой человек когда-то сделал что-то подобное – тоже весьма сильный и смелый поступок и тоже навлек на себя потоки грязи и инсинуаций – но его поступок был куда слабее – ибо он уходил из очень слабой команды и из очень плохой организации, где не было тогда никаких перспектив и он уходил не совсем в неизвестность – а к своим хорошим друзьям, которые гарантировали ему легкую адаптацию, и в которой все равно не все получилось сразу. И он был первым – он не знал еще всего масштаба бурления и негодования которое он вызовет – может если знал бы – то не рискнул, или не делал бы это так вызывающе и глупо.

Дюрант все это видел – летом 2010 он как раз в отличие от Леброна продлил свой контракт новичка и вызвал положительную реакцию на противоходе – все тыкали на него пальцем Леброну, показывая как себя должен вести настоящий лидер и его классическом, консервативном понимании большой серой массы и какой вообще это хороший и правильный молодой человек - Кевин сильно выиграл тогда от того десижена. Поэтому Дюрант все это знал наперед – он видел что было до него. Он знал реакцию общественности, знал с какими игровыми проблемами столкнется, как непросто было Майями сходу найти свою игру и как позорно они закончили свою первую кампанию, знал насколько хрупки такие команды и как резко стало сдавать Майями спустя 3 года и как быстро Леброн сбежал обратно, вместо "не 5, не 6, не 7" – он все это видел и понимал, насколько это все будет сложно и рискованно. И что все может еще и не получиться – а отмыться уже второго шанса не будет. И вроде и так у него все было прекрасно.

Но он рискнул, поставив на кон все свое заработанное имя и всю карьеру – и похоже уже выиграл. Выйти из зоны комфорта крайне крайне сложно каждому из нас – особенно в возрасте, особенно после 30, особенно после многих лет тяжелого труда и заработанного вроде честно, потом и кровью, благополучия и уважения. Это нереально сложно и я знаю это по себе – думаю и вы тоже. Чем лучше вам живется тем больше вы проваливаетесь в эту пропасть, не замечая того момента когда начали деградировать. А любой человек в состоянии покоя и благополучия рано или поздно начинает, если вы не идете вперед - вы всегда движетесь назад. Перемены нужны всем и практически всегда – но особенно когда у нас все вроде хорошо. Нужно искать новый вызовы, ставить новые цели, забывать прошлые успехи и отказываться от их плодов, снова становиться воином и бойцом, открывать в себе новые амбиции.

Леброн хотел стать как Майкл и пошел завоевывать не 5 и не 6, вышло фифти-фифти – но не думаю что он жалеет. Дюрант тоже решил что быть всеми уважаемым и любимым первым парнем на деревне конечно круто – и МВП это тоже хорошо, и быть суперзвездой топ 2-3 своего поколения это классно, и финалы конфы и даже финал Лиги это замечательно, и может и титул когда-нибудь намоют с Расселом – если повезет - это все очень круто, но когда есть шанс стать частью чего-то очень большого, великой команды и великой организации – великой не только здесь и сейчас, а с шансом стать великими на все времена и оставить яркий след в истории, не просто перстнями – а чем-то большим, доминированием, глобальными историческими победами, величием – надо на всю плевать и рисковать. Только так поступают великие, смелые, выдающиеся люди – и он рискнул. Что выйдет еще вопрос – но первый камень уже заложен.

Это было очень сильное – но и единственное правильное решение, которым можно только восхищаться. И к черту интригу Лиги. Майкл стал великим не рекордами 80-х, не суперскорингом и суперполетами, не рекламами и красивой игрой – а он был очень крут еще тогда, в молодости – он стал великим после второго трех-пита, и именно потому что в Лиге не было никакой интриги – но его лично и ту команду запомнили на все времена. Шак тоже был крут и в Орландо и в Майями – но все запомнят его три-пит с Коби и именно благодаря ему он Шак, а не просто ведущий TNT аля Баркли. И Кобе был особенно крутым наверное во времена своих 81 очка и инцидента в Денвере – но он войдет в историю по игре с Шаком и игре с Газолем и победами в финале, его запомнят именно таким и именно там.

Если ты хочешь хорошо и красиво прожить жизнь, наслаждаться общей любовью и уважением, своей семьей, достатком, благополучием в своем маленьком мещанском мире, радоваться скромному обаянию буржуазии, растить детишек и смотреть любимые фильмы по выходным с женой, довольстволваться всегда тому что есть и принимать жизнь в той "реальности", которая тебе кажется существует – оставайся в своей «Оклахоме». Если ты хочешь чего-то большего, оставить след в жизни, оставить после себя реальное наследие, реализовать свои данные свыше таланты и способности по максимуму, проверить себя по полной программе, чего ты на самом деле стоишь в этой жизни, попытаться добиться максимально возможного величия, максимальных успехов и самых больших побед и достижений – рискни тоже по максимуму, брось все, плюнь на все мнения и все сомнения, пойми что это только твоя жизнь и только ты вправе решать как ее прожить, выйди из своей комфортной зоны и найди свой «Голден Стэйт». Кевин рискнул и к счастью его нашел.

to be continued... stay tuned.

И при чем здесь вообще Майкл Джордан? ) Майкл стал великим именно во время первого трипита, когда всего с одной звездой в составе выиграл буквально у всех своих современников. Во время второго трипита это была уже возрастная команда, на поколение старше 4 звезд ГСВ 2017. КД по величию теперь равен Джордану, потому что в прайм перешел в команду 73-9? Ну, ок. )

Историческая победа это победа Далласа в 2011, Детройта в 2004, в принципе победы Детройта(наверное), Кливленд(Потому что это супер камбэк хотя многие конечно не согласятся), это победа Майами против САС 4-3, победные баталии Берда и Мэджика....но команда с 4 олл-старами побеждает более слабых противников называть историческим достижением, ну хватит).

В Лейкобе и Майерсе больше исторических достижений чем у КейДи).

блин, ну как так-то!?!!? такая шикарная статья, такой материал и такой фейл в конце. особенно этот абзац, который, похоже, содержит всю подноготную автора. пена у рта..

Про "Рискнуть" и "выйти из своей комфортной зоны" это конечно ты сильно заявил).Скорее НЕ рискуй своей карьерой КейДи, войди в комфортную зону где ты 100% победишь ( В противном случае это было бы даже не смешно).